国民年金基金に入ってはいけない?メリット・デメリット等を解説

国民年金基金は、自営業者やフリーランスの年金を増やすための手段です。一部に、「国民年金基金には入ってはいけない」という意見もあるため、加入をためらう人もいるのではないでしょうか。

ここでは、国民年金基金のメリット・デメリット、掛金・年金額の具体例の他、国民年金基金が適している人・適さない人、国民年金基金以外で老後に備える手段等について解説します。

国民年金基金は国民年金の第1号被保険者の年金を上乗せする制度

国民年金基金は、国民年金の第1号被保険者の年金を増やすための制度です。自営業者やフリーランス等の第1号被保険者は厚生年金に加入できないため、老後資金を準備する制度として、国民年金基金が創設されました。

国民年金基金では月6万8,000円を上限に、掛金や受給期間の異なるプランから、希望する口数を選択して、毎月掛金を拠出することで、将来受取れる年金の額を増やすことができます。国民年金基金の掛金は社会保険料控除の対象となり、将来受取る年金も公的年金等控除の対象です。

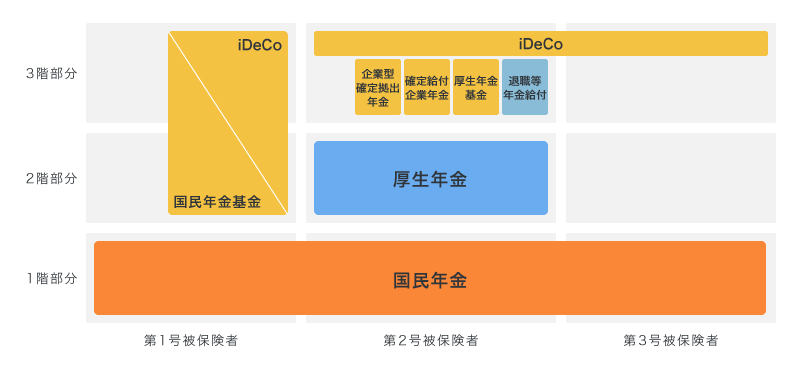

国民年金の第1号被保険者の年金制度は、建物に例えると2階建ての構造となっています。1階部分にあたるのが、日本国内に住む20歳以上60歳未満の全員に加入を義務付けている国民年金です。1階部分の国民年金に加えて、自営業者やフリーランスの2階部分には、任意加入の国民年金基金やiDeCo(個人型確定拠出年金)があります。年金制度の仕組みは以下のとおりです。

■年金制度の仕組み

※出典:「年金制度の概要」(厚生労働省)

(https://www.mhlw.go.jp/stf/nenkin_shikumi_03.html)を基に作成

国民年金基金に加入できるのは、自営業者やフリーランス等の国民年金の第1号被保険者と、国民年金に任意加入している60歳以上65歳未満の人等です。ただし、国民年金の第1号被保険者であっても、国民年金の保険料を免除されている人や、農業者年金の被保険者となっている人は加入できません。

なお、国民年金基金には、住所地や職業に関係なく加入できる全国国民年金基金と、職種別の職能型国民年金基金の2種類があり、どちらかにのみ加入できます。職能型には歯科医師国民年金基金、司法書士国民年金基金、日本弁護士国民年金基金の3種類があり、それぞれの事業や業務に従事する人だけが加入できます。

国民年金基金に加入するメリット

自営業者やフリーランス等にとって、国民年金基金はさまざまなメリットがある制度です。ここでは、国民年金基金に加入するメリットについて解説します。

年金を一生涯受取れる

国民年金基金に加入するメリットとして、年金を一生涯受取れる点が挙げられます。国民年金基金は、基本的に終身年金なので、65歳から亡くなるまで年金を受取ることが可能です。一生涯受取れる年金の額を増やすことで、老後の生活の経済的な安定につながります。

税負担が軽減される

掛金が所得控除の対象となり、税負担が軽減される点も、国民年金基金のメリットのひとつです。国民年金基金の掛金は、全額が社会保険料控除の対象となり、確定申告をすれば控除が受けられ、所得税や住民税の負担軽減につながります。また、将来受取る年金も公的年金等控除の対象です。例えば、課税所得が約400万円で、国民年金基金の掛金が年30万円の場合、合計約9万円の所得税・住民税の負担が軽減されます。

掛金や年金の額が一定

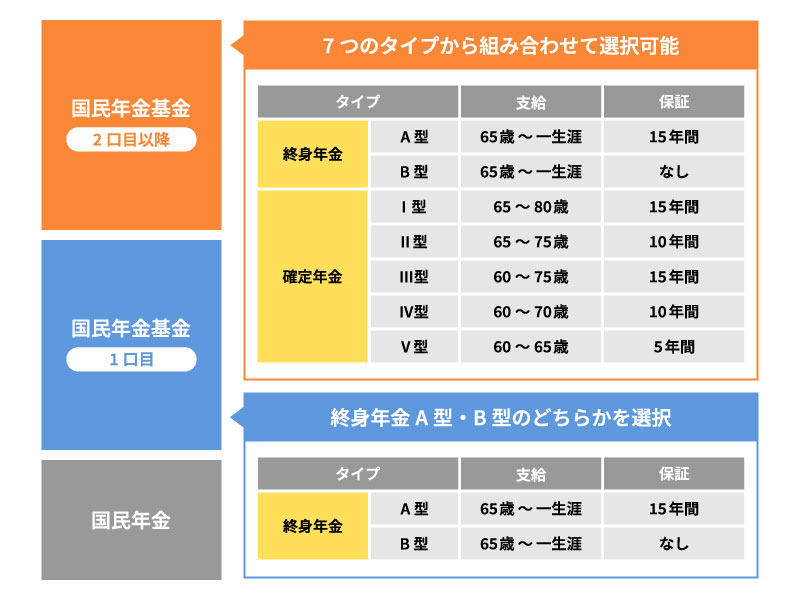

掛金や将来受取る年金の額が変わらない点も、国民年金基金のメリットといえるでしょう。国民年金基金は、1口目は終身年金A型またはB型のどちらかを選んで加入し、2口目以降は終身年金A型・B型の他、年金の受給期間が決まっているI~V型の中から選択します。月々の掛金は、加入時の年齢や性別、選択した年金のタイプ・口数によって決まり、掛金の額に応じて、将来受取れる年金の額が確定します。

また、2口目以降はタイプ・口数の変更が可能ですが、変更しなければ、月々の掛金の額は払込期間終了まで変わりません。掛金と年金の額が一定の国民年金基金に加入することで、将来の計画が立てやすくなります。国民年金基金の年金のタイプは以下のとおりです。

■国民年金基金の年金のタイプ

※出典:「国民年金基金とは」(全国国民年金基金)

(https://www.zenkoku-kikin.or.jp/about/)を基に作成

遺族一時金がある

遺族一時金がある点も、国民年金基金のメリットといえるでしょう。国民年金基金では、加入者が年金を受取る前や保証期間中に亡くなった場合、遺族一時金が支払われます。また、保証期間のないタイプでも、年金を受給する前に亡くなった場合には、遺族一時金として1万円が支払われます。

掛金額や年金の受取期間の設定が自由

掛金額や年金の受取期間が自由に設定できる点も、国民年金基金のメリットといえるでしょう。国民年金基金は任意加入で、加入後も2口目以降であれば、タイプ・口数を変更することができ、将来の年金額・受取期間を自分のニーズに合わせることが可能です。また、20歳以上60歳未満ならいつでも加入でき、60歳以上でも国民年金に任意加入している人の場合は、65歳未満なら、手続きをすればいつでも国民年金基金に加入できます。

ただし、国民年金基金は一度加入すると、自由に脱退することはできません。脱退が認められるのは、会社員になった等の理由で、国民年金の第1号被保険者でなくなった場合に限られます。その場合も、それまでに納めた掛金については、将来年金として受取ることが可能です。

国民年金基金に加入するデメリット

「国民年金基金に入ってはいけない」といった意見があるのは、国民年金基金は加入者にとってデメリットとなる特徴もあるためです。ここでは、国民年金基金の3つのデメリットについて解説します。

自由に脱退できない

国民年金基金のデメリットとして、自由に脱退できない点が挙げられます。国民年金基金への加入は任意で、加入のタイミングも自由ですが、いったん加入すると自己都合で脱退したり、1口目を減額・変更したりすることはできません。ただし、2口目以降はタイプ・口数の変更が可能です。掛金を納付し続けられない場合、払込みを一時中断することは可能ですが、掛金の未納期間に応じて受取る年金が減額されるため、注意が必要です。

インフレリスクがある

インフレリスクがある点も、国民年金基金のデメリットといえるでしょう。国民年金基金は年金額があらかじめ確定しているため、インフレによる資産の目減りを回避するインフレヘッジの機能はありません。そのため、年金の受給までにインフレが進行してしまえば、相対的に受取る年金の価値が下がってしまい、インフレヘッジができる、あるいはインフレに強い変動金利型商品等と組み合わせるとよいかもしれません。

国民年金基金の掛金・年金額の具体例

国民年金基金の掛金や年金の額の具体例として、課税所得400万円の自営業の女性が、1口目にA型、2口目以降にⅠ型2口を選んで、30歳0か月で国民年金基金に加入した場合について解説します。この場合の掛金は、1口目(A型)は月1万2,620円、2口目以降(I型)は月3,790円を2口で月7,580円、合計月2万200円となります。この掛金の額は、2口目以降を変更しなければ、納付期間終了まで変わりません。また、将来受取る年金の額は、65歳から一生涯受取ることができるA型分が年24万8,480円、65歳から15年間受取るI型分が年24万8,480円となります。

また、社会保険料控除によって、税負担がどの程度軽減されるかについても計算してみましょう。課税所得が400万円なので、所得税および復興特別所得税の合計税率は20.42%、住民税は10%として計算します。社会保険料控除によって軽減される税額は、「年間の掛金額24万2,400円×合計税率30.42%」で算出でき、7万3,738円となります。年間の掛金額から税負担の軽減分を差し引いた、実質的な掛金の負担は、年間16万8,662円に抑えることができるのです。

国民年金基金が適している人

国民年金基金にはメリットとデメリットの両方があり、老後の資金を準備する手段として適しているかどうかは、それぞれの状況によって異なります。ここでは、国民年金基金が適している人について解説します。

控除を受けながら老後に備えたい人

国民年金基金が適している人としては、控除を受けながら老後に備えたい人が挙げられます。国民年金基金は掛金の全額が社会保険料控除の対象となるだけでなく、将来受取る年金も公的年金等控除の対象です。税負担を軽減しながら老後に備えたい人には、国民年金基金が適しています。

安定的に年金を受取りたい人

安定的に年金を受取りたい人にも、国民年金基金が適しているといえるでしょう。国民年金基金は、掛金に応じて将来受取る年金の額が決まるため、iDeCoのように運用成績に応じて年金額が変動するということはありません。

またiDeCoの場合、一般的に一時金か、5年以上20年以内の有期年金として受取ります。一方、国民年金基金は終身年金が基本なので、受取った年金を短期間に使い切ってしまう心配はありません。1口目については一生涯にわたって年金を受取ることができ、2口目以降については、選んだタイプに応じて終身または規定の年数、年金を受取ることが可能です。

国民年金基金が適さない人

国民年金基金が適している人がいる一方で、適さない人もいます。ここでは、国民年金基金がどのような人に適さないかについて解説します。

生活に余裕のない人

国民年金基金が適さない人として、生活に余裕のない人が挙げられます。国民年金基金は自己都合で脱退することはできません。そのため、生活に余裕がない状態で加入してしまうと、掛金が生活の負担になる可能性があります。また、一度納付した掛金は、原則65歳まで年金として受取ることができないため、余剰資金がまったくない人には適しません。

資産運用をして年金を増やしたい人

元本割れするリスクがあったとしても資産運用をして年金を増やしたい人も、国民年金基金は適さないといえるでしょう。国民年金基金は、加入時点での予定利率によって将来受取れる年金の額が決まります。2014年以降の予定利率は1.5%となっているため、積極的に運用して資産を増やし、将来に備えたい人には適しません。

国民年金基金以外で老後に備える手段

自営業者やフリーランスは、国民年金基金以外の手段でも、老後に備えることが可能です。ここでは、3つの手段について解説します。

iDeCo(個人型確定拠出年金)

国民年金基金以外で老後に備える手段として、iDeCo(個人型確定拠出年金)が挙げられます。iDeCoは私的年金のひとつで、自分で掛金の額を設定して積み立て、定期預金や保険商品、投資信託等から商品を選んで運用します。運用した資産は、60歳以降に年金や一時金等の形式で受取ることが可能です。ただし、元本割れする可能性もあり、その場合は受取る年金は掛金の総額を下回ります。

国民年金基金と同様に税制上のさまざまな優遇措置を受けられるのが特徴で、なかでも、掛金の全額が所得控除の対象になるのは大きなメリットといえるでしょう。ただし、積み立てたお金は原則として60歳まで受取れないことと、将来の受取額が運用実績によって変動する点に注意が必要です。

付加年金

付加年金は、国民年金基金と同様に、原則として国民年金の第1号被保険者のみが加入できる制度です。国民年金の保険料にプラスして月額400円の付加保険料を納付することで、将来受取れる国民年金の金額に付加年金が上乗せされます。受取れる付加年金の年額は、「200円×付加保険料納付月数」になります。

例えば、30年間(360か月)付加保険料を納付した場合、14万4,000円(400円×360か月)の出費で、毎年の国民年金受給額が7万2,000円(200円×360か月)増額されるため、年金を増やす方法としては、とても効率的だといえるでしょう。なお、国民年金基金は付加年金を含んだ設計になっており、国民年金基金に加入すれば付加年金の月額400円の保険料を別途納める必要はありません。

個人年金保険

個人年金保険は、国民年金や厚生年金等の公的年金を補う目的で、個人が任意で加入する民間の保険商品です。公的年金や退職金だけでは老後資金が不足しそうな場合、その補完として、個人年金保険に加入することで準備できます。

個人年金保険は老後資金の積立を主な目的とした保険のため、一時払または60歳や65歳等、所定の年齢まで保険料を払込み、契約時に定めた受取開始時期になったら、一定期間または終身にわたって年金を受取るというのが一般的です。年金の受取期間が10年、15年等と決まっている有期年金と、一生涯年金を受取れる終身年金の2タイプがあります。

老後資金を充実させるため国民年金基金やiDeCoへの加入を検討しよう

国民年金基金は、自営業者やフリーランス等の年金を増やすための制度です。自由に脱退できない点や、インフレリスク等のデメリットがあることから「国民年金基金には入ってはいけない」という声もあります。一方で、年金を一生涯受取れたり、控除を受けることで税負担を軽減できたりするといったメリットもあります。メリットとデメリットを知った上で、国民年金基金が自分に合っているかどうか検討することが大切です。

「ほけんの窓口」では、国民年金基金やiDeCoの制度に関する質問、それぞれを活用したライフプランニングについて、何度でも無料で相談できます。国民年金基金やiDeCoを検討したい場合は、ぜひ「ほけんの窓口」へご相談ください。

監修者プロフィール

原 絢子

日本FP協会 AFP認定者、2級ファイナンシャル・プランニング技能士

自分で保険の見直しを行ったのをきっかけに、お金の知識を身につけることの大切さを実感し、ファイナンシャルプランナーとして活動を始める。モットーは「自分のお金を他人任せにしない」。一人でも多くの人がお金を味方につけて、自分の思い描く人生を歩んでほしいと、マネーリテラシーの重要性を精力的に発信している。FPサテライト株式会社所属FP。