保険料控除を申告すれば、税金が安くなる?

~知っておきたい保険のキホン~

保険料控除とはなんでしょう

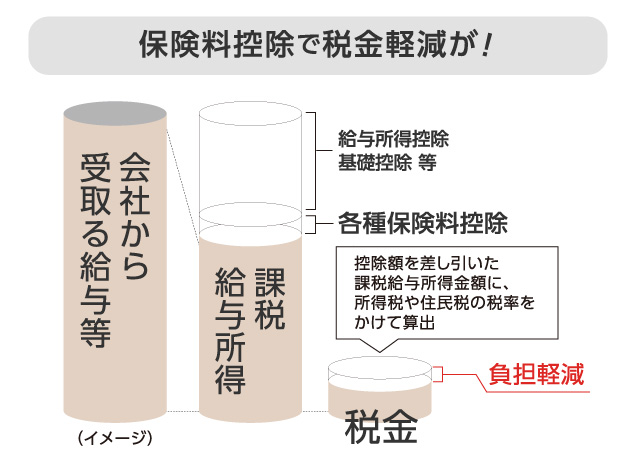

保険料控除とは、所得控除の1つです。生命保険料、地震保険料を支払っている場合には、それぞれの保険料控除を受けることができます。会社員の方は保険料控除申告書に所定の事項を記載し勤務先に提出する、また自営業の方等は確定申告することで、払い込んだ保険料に応じて、一定の金額が契約者(保険料負担者)のその年の所得から差し引かれる制度で、税率を掛ける前の所得が低くなることにより所得税、住民税の負担が軽減されます。

どのような保険が対象となるのでしょう

生命保険料控除の対象となる保険契約等には、生命保険契約等、介護医療保険契約等及び個人年金保険契約等があります。加入している保険が控除の対象となるのか、どの保険料控除に分類されるのかは、毎年秋頃に保険会社から届く保険料控除証明書に記載されています。この保険料控除証明書は、年末調整や確定申告の際に必要になりますので、大切に保管しておきましょう。

いつ保険料控除の手続きをするのでしょう

会社員の方は主に年末調整時に、自営業の方は確定申告時に保険料控除手続きを行うと、所得税と住民税の負担が軽減されます。

生命保険料控除について

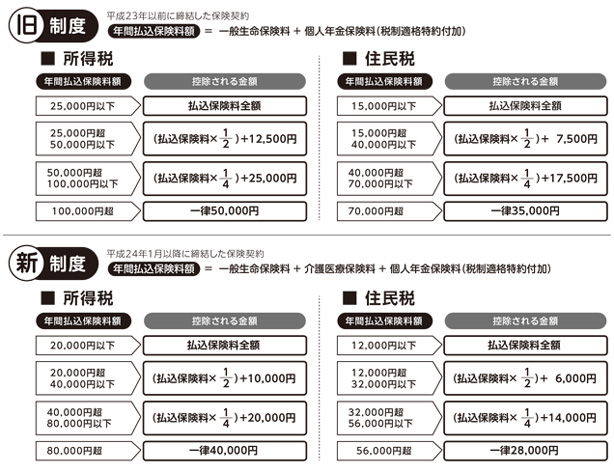

対象となる生命保険に加入していると所得控除があります。生命保険料控除制度は、平成24年1月、対象となる保険や控除額が変更になったため、保険に加入した時期や契約内容の変更によって、新制度と旧制度に分かれます。新制度では、「一般生命保険料」と「個人年金保険料」に加え、「介護医療保険料」が対象となりました。

| 控除枠 | 保険料の分類基準 | 分類 |

|---|---|---|

| 一般生命保険料控除 | 生存または死亡に基因して一定額の保険金、その他給付金を支払うことを約する部分に係る保険料 | 一般 |

| 介護医療保険料控除 | 入院・通院等にともなう給付部分に係る保険料 | 介護医療 |

| 個人年金保険料控除 | 個人年金保険料税制適格特約の付加された個人年金保険契約等に係る保険料 | 個人年金 |

いずれに分類されるかは特約等の名称に関わらず、保障内容によって異なるため控除証明書を確認しましょう。

旧制度と新制度、両方の対象契約がある場合は?

「一般生命保険料控除」と「個人年金保険料控除」については、旧制度と新制度でそれぞれ計算して合計します。新制度での各控除の適用限度額は、所得税が40,000円、住民税が28,000円です。

旧制度の適用限度額は、所得税が50,000円、住民税が35,000円です。そのため、旧生命保険料と新生命保険料の支払がある場合、旧制度のみで所得税の控除額が40,000円を超えるときは、旧制度で手続きを行います。

新・旧合わせて制度全体の適用限度額は、所得税が120,000円、住民税が70,000円です。

こうした控除額を差し引いた課税給与所得金額に所得税や住民税の税率をかけて、税金の額を算出します(税金が控除額分軽減されるわけではありません)。

年間払込保険料額と控除される金額

地震保険料について

地震保険料も控除対象となり、所得税が最高50,000円、住民税が最高25,000円控除されます。平成18年に税制改正があり、平成19年分より損害保険料控除が廃止されましたが、経過措置により要件を満たす長期損害保険契約等に係る損害保険料は地震保険料控除の対象となります。

地震保険料(長期損害保険料)の控除額 ※

| 所得税 | ||

|---|---|---|

| 区分 | 年間払込保険料額 | 控除される金額 |

| 地震保険料(A) | 50,000円以下 | 支払保険料全額 |

| 50,000円超 | 一律50,000円 | |

| 旧長期損害保険料 (経過措置)(B) | 10,000円以下 | 支払保険料全額 |

| 10,000円超 20,000円以下 | (支払保険料×1/2)+5,000円 | |

| 20,000円超 | 一律15,000円 | |

| (A)・(B)両方がある場合 | - | (A)・(B)それぞれの方法で計算した金額の合計額(最高50,000円) |

| 住民税 | ||

|---|---|---|

| 区分 | 年間払込保険料額 | 控除される金額 |

| 地震保険料(A) | 50,000円以下 | 支払保険料×1/2 |

| 50,000円超 | 一律25,000円 | |

| 旧長期損害保険料 (経過措置)(B) | 5,000円以下 | 支払保険料全額 |

| 5,000円超 15,000円以下 | (支払保険料×1/2)+2,500円 | |

| 15,000円超 | 一律10,000円 | |

| (A)・(B)両方がある場合 | - | (A)・(B)それぞれの方法で計算した金額の合計額(最高25,000円) |

- ※2021年12月現在の税制・税率に基づき作成しております。税制・税率は将来変更されることがあります。

年末調整の書類はどのように記載するのでしょうか

会社員の方の場合は年末調整の際に保険料控除の申告を行います。保険会社からの控除証明書は届いても、申告書の「計算方法がわからない」「どこに何を書いたらいいのかわからない」という人も多いのではないのでしょうか。でも、そんなに難しいことではありません。

よくある疑問を中心に書き方を見てみましょう。

- 保険料控除申告書の見方を教えてください

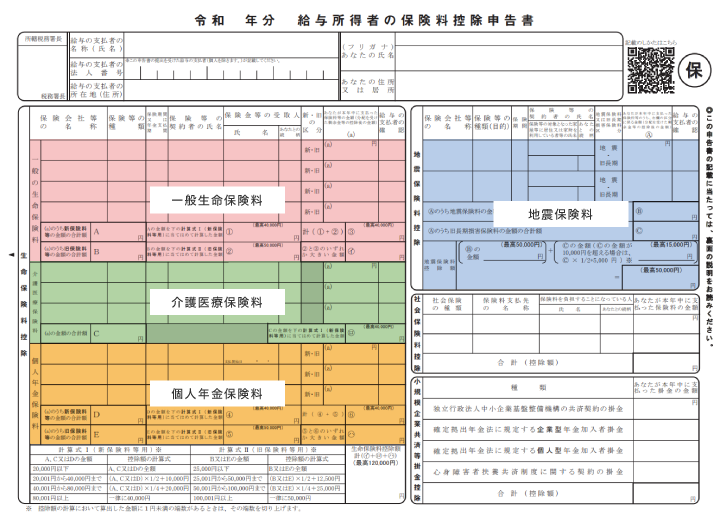

- 大きく4つに分かれています。

控除申告書は大きく「生命保険料控除」と「地震保険料控除」の欄に分かれています。 「生命保険料控除」はさらに「一般生命保険料」「介護医療保険料」「個人年金保険料」に分かれています。保険会社から届く生命保険料控除証明書で適用制度の区分を確認し、該当する欄に記載します。

- 保険料の金額は「証明額」と「申告額」のどちらを記載すればいいですか

- 申告額です。

保険会社から送られてくる保険料控除証明書に、「証明額」と「申告額(参考額)」の2つの金額が書いてある場合「あなたが本年中に支払った保険料等の金額(分配を受けた剰余金等の控除後の金額)」の欄には、12月まで契約を継続するのであれば、その年の1月分から12月分までの保険料をお払い込みいただいた場合の金額を表している「申告額」を記載します。

- 行が足りずに書ききれない場合はどうすればいいでしょうか

- 控除の限度額に達していたら、それ以上書く必要はありません。

加入している保険が多くて行が足りない場合は、用紙を継ぎ足すか内訳書を添付して構いません。しかし、控除の限度額に達した場合は、限度額以上の申告は対象にならないため不要です。

- 個人年金保険の生命保険料控除証明書に「一般生命保険料」と記載されていますが、なぜですか?

- 個人年金保険の契約であっても、「個人年金保険料税制適格特約」が付加されていない契約については、一般生命保険料控除の対象となります。

年末調整や確定申告の際には、一般生命保険料控除の対象として申告します。

なお、個人年金保険の「個人年金保険料税制適格特約」は、以下の要件を全て満たす場合に付加することができます。- 年金受取人が、契約者または契約者の配偶者であること

- 年金受取人が、被保険者であること

- 保険料の払込み期間が10年以上あること

- 年金支払い開始日の被保険者の年齢が60歳以上であり、かつ、年金支払い期間が10年以上あること

- 生命保険料控除は、何年前までさかのぼって申告できますか?

- 過去5年まで、さかのぼって申告することができます。

詳しくは、国税庁のホームページをご確認いただくか、または、所轄の税務署にご確認ください。

- 保険料を前納で支払っています。生命保険料控除は毎年受けられますか?

- 前納で支払った保険料についても生命保険料控除を受けられます。

支払った前納保険料のうち、毎年充当された保険料額が生命保険料控除の対象額(証明額)となり、生命保険料控除証明書が発行されます。

保険料控除制度を有効活用しましょう

会社員の方は主に、自身で加入している保険の「保険料控除証明書」を「給与所得者の保険料控除申告書」に添付し、勤務先に提出すれば、年末調整で控除を受けることができます。

ただし会社員の方であっても、年間の給与が2,000万円を超える場合や、年末調整で保険料控除を受けていない場合等は、確定申告する必要があります。

自営業の方は、確定申告の際に申告書に「保険料控除証明書」を添付することで控除をうけることができます。住民税も、確定申告をもとに計算されますので、別途手続きの必要はありません。

保険料控除証明書は年末調整、または確定申告時に必要なため、保険会社から届いたら、必ず開封・チェックしましょう。また、改めて加入中の保険を再確認するにもよい機会です。