生命保険料控除とは?計算例や年末調整の手続きをわかりやすく解説

生命保険の保険料は、年末調整や確定申告で手続きをすれば、保険料に応じた金額が生命保険料控除として所得から控除されます。生命保険料控除の適用を受けられれば税負担の軽減につながりますが、自分が加入している生命保険の控除額がいくらになるのかわからないという人もいるのではないでしょうか。

ここでは、生命保険料控除の適用を受けるための手続きや生命保険料控除の計算方法、控除額計算の具体例、生命保険料控除の適用を受けるための注意点等について解説します。

この記事のポイント

- 生命保険料控除とは、生命保険料や介護医療保険料、個人年金保険料を払込んだ場合に適用される、所得控除の一種

- 生命保険料控除の適用を受けるには、年末調整や確定申告において、自分で手続きを行う必要がある

- 生命保険料控除において、2011年12月31日以前の保険契約には旧制度が、2012年1月1日以降の保険契約には新制度が適用される

- 加入している保険が新制度と旧制度のどちらの対象となるかで、生命保険料控除額の計算方法は異なる

生命保険料控除は所得控除の一種

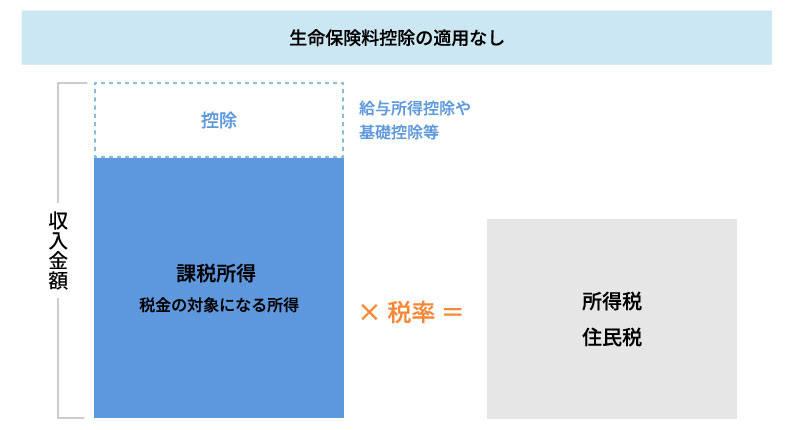

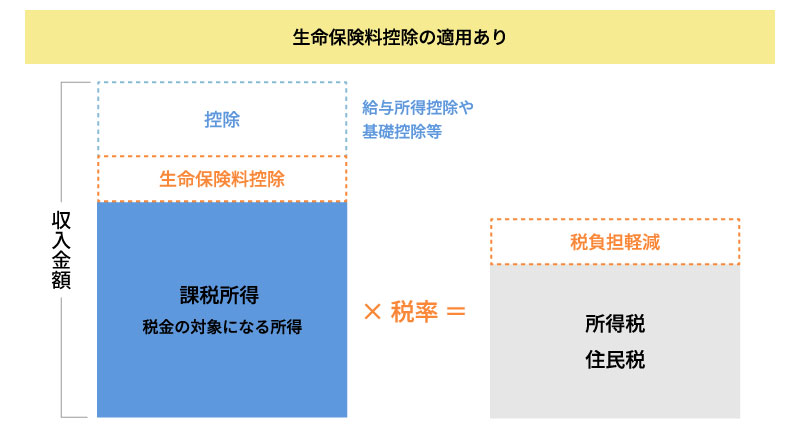

生命保険料控除は所得控除の一種で、生命保険料や介護医療保険料、個人年金保険料を払込んだ場合に、その金額に応じた控除額を所得から差し引く制度です。所得税や住民税等の金額は、1年間の収入ではなく、収入から各種控除等を差し引いた課税所得を基に計算されます。そのため、生命保険料控除等の所得控除の適用を受ければ、納める税の金額を小さくすることが可能です。

生命保険料控除制度には新制度と旧制度があり、2012年1月1日以降に結んだ保険契約には新制度、2011年12月31日以前に結んだ保険契約には旧制度が適用されます。なお、旧制度の適用を受けてきた保険の契約であっても、2012年1月1日以降に更新や転換、特約の付加等を行った場合、その年以降は新制度が適用されます。

■生命保険料控除の適用による税負担の違い

新制度と旧制度の違いは控除の種類と適用される限度額

新制度と旧制度の違いは、控除の種類と適用される限度額です。2011年12月31日までの契約に適用される旧制度では、控除の種類は一般生命保険料控除と個人年金保険料控除の2種類で、限度額はそれぞれ所得税5万円、住民税3万5,000円でした。

一方、2012年1月1日以降の契約に適用される新制度では、控除の種類は一般生命保険料控除と個人年金保険料控除に、介護医療保険料控除が加わり3種類となりました。また、適用される限度額はそれぞれ所得税4万円、住民税2万8,000円となっています。

■旧制度と新制度における各種保険料控除の限度額

| 旧制度 | 一般生命保険料控除 | 所得税の控除の限度額: |

|---|---|---|

| 個人年金保険料控除 | ||

| 新制度 | 一般生命保険料控除 | 所得税の控除の限度額: |

| 介護医療保険料控除 | ||

| 個人年金保険料控除 |

新制度と旧制度では控除される合計の限度額も異なります。旧制度のみの適用の場合、一般生命保険料控除と個人年金保険料控除の合計の限度額は、所得税10万円、住民税7万円でした。一方、新制度では一般生命保険料控除と介護医療保険料控除、個人年金保険料控除の合計の限度額は、所得税12万円、住民税7万円に変更されています。なお、新旧両制度の契約がある場合、合計の限度額は、所得税12万円、住民税7万円となります。

■全体の限度額

| 旧制度 | 新制度 |

|---|---|

| 所得税の控除の限度額:10万円 住民税の控除の限度額:7万円 | 所得税の控除の限度額:12万円 住民税の控除の限度額:7万円 |

新制度での生命保険料控除の種類と対象となる保険

新制度での生命保険料控除は、保険の保障内容に応じて一般生命保険料控除と介護医療保険料控除、個人年金保険料控除の3種類に分類されます。なお、特約等でひとつの保険に複数の保障内容がある場合は、主契約の保障内容で判断されます。

■一般生命保険料控除・介護医療保険料控除・個人年金保険料控除の保障内容と対象となる保険

| 保障内容 | 対象となる保険 | |

|---|---|---|

| 一般生命保険料控除 | 生存または死亡に基因して一定額の保険金や給付金が支払われる保険 | 定期保険、終身保険、学資保険、収入保障保険等 |

| 介護医療保険料控除 | 入院・通院等に対して支払われる保険 | 医療保険、がん保険、介護保険、就業不能保険等 |

| 個人年金保険料控除 | 個人年金保険料税制適格特約の付加された個人年金保険契約等 | 個人年金保険等 |

生命保険料控除の適用を受けるための手続き

生命保険料控除の適用を受けるには、自分で手続きを行わなくてはなりません。会社員等の給与所得者は年末調整で申請するか、確定申告を行うことで生命保険料控除の適用を受けられます。また、自営業者やフリーランス等で年末調整のない人は、確定申告をすることで生命保険料控除の適用が可能です。ここでは、年末調整と確定申告のそれぞれの手続きについて解説します。

年末調整の場合

年末調整のある給与所得者は、年末調整で申請をすれば生命保険料控除の適用を受けられます。勤務先から配布される「給与所得者の保険料控除申告書」に金額を記載し、保険会社から届く生命保険料控除証明書を添付して、勤務先に提出します。ただし、副業の所得が20万円を超えている人等は確定申告が必要です。

確定申告の場合

自営業者やフリーランス等で年末調整がない人や、給与所得者で確定申告が必要な人、年末調整での生命保険料控除の申請が間に合わなかった人等は、確定申告をすることで、生命保険料控除の適用を受けられます。確定申告書の生命保険料控除欄に金額を記載し、生命保険料控除証明書を添付して提出しましょう。e-Taxを利用する場合は、生命保険料控除証明書の添付は省略できます。

生命保険料控除の計算方法

加入している保険が新制度と旧制度のどちらの対象となるかで、生命保険料控除額の計算方法は異なります。ここでは、新制度の対象となる保険のみに加入している場合と、旧制度の対象となる保険のみに加入している場合、両方に加入している場合の3パターンについて解説します。

新制度の対象となる保険のみに加入している場合

新制度の対象となる保険のみに加入している場合は、まず一般生命保険料控除、介護医療保険料控除、個人年金保険料控除の3種類の控除それぞれについて計算しましょう。1年間(1月1日~12月31日)に払込んだ保険料を、以下の表の計算式にあてはめて計算します。3種類の控除額が計算できたら、これらを合算して所得税、住民税について合計の控除額を算出します。この際、合計の限度額は、所得税12万円、住民税7万円となることに注意しましょう。

■所得税の控除額

| 年間の保険料等 | 控除額 |

|---|---|

| 2万円以下 | 払込保険料等の全額 |

| 2万円超4万円以下 | 払込保険料等×1/2+1万円 |

| 4万円超8万円以下 | 払込保険料等×1/4+2万円 |

| 8万円超 | 一律4万円 |

■住民税の控除額

| 年間の保険料等 | 控除額 |

|---|---|

| 1万2,000円以下 | 払込保険料等の全額 |

| 1万2,000円超3万2,000円以下 | 払込保険料等×1/2+6,000円 |

| 3万2,000円超5万6,000円以下 | 払込保険料等×1/4+1万4,000円 |

| 5万6,000円超 | 一律2万8,000円 |

旧制度の対象となる保険のみに加入している場合

旧制度の対象となる保険のみに加入している場合は、まず一般生命保険料控除と個人年金保険料控除の2種類の控除について計算しましょう。それぞれ1年間(1月1日~12月31日)に払込んだ保険料を、以下の表の計算式にあてはめて計算します。2種類の控除額が計算できたら、これらを合算して所得税、住民税について合計の控除額を算出します。この際、合計の限度額は、所得税10万円、住民税7万円となることに注意しましょう。

■所得税の控除額

| 年間の保険料等 | 控除額 |

|---|---|

| 2万5,000円以下 | 払込保険料等の全額 |

| 2万5,000円超5万円以下 | 払込保険料等×1/2+1万2,500円 |

| 5万円超10万円以下 | 払込保険料等×1/4+2万5,000円 |

| 10万円超 | 一律5万円 |

■住民税の控除額

| 年間の保険料等 | 控除額 |

|---|---|

| 1万5,000円以下 | 払込保険料等の全額 |

| 1万5,000円超4万円以下 | 払込保険料等×1/2+7,500円 |

| 4万円超7万円以下 | 払込保険料等×1/4+1万7,500円 |

| 7万円超 | 一律3万5,000円 |

旧制度と新制度の両方が対象となる保険に加入している場合

旧制度と新制度の両方が対象となる保険に加入している場合、一般生命保険料控除と個人年金保険料控除については、新制度と旧制度のそれぞれで計算して、合算することが可能です。ただし、一般生命保険料控除と個人年金保険料控除のそれぞれの限度額は、所得税4万円、住民税2万8,000円になります。また、生命保険料控除全体での限度額は、新制度と同様の所得税12万円、住民税7万円です。

払込んでいる保険料によっては、旧制度対象の契約のみを生命保険料控除の対象としたほうが有利な場合があります。例えば、旧制度と新制度の生命保険に加入していて、旧制度の生命保険料控除額のみで4万円を超えている場合、新制度と合算すると限度額は4万円となってしまいますが、旧制度のみ控除の対象としたほうが、控除額は大きくなります。

生命保険料控除の控除額計算の具体例

同じ保険料を払込んでいたとしても、新制度の対象となる保険のみに加入している場合、旧制度の対象となる保険のみに加入している場合、両方に加入している場合の3パターンで、控除額は異なります。ここでは、保険料の具体的な金額の例を挙げて、3パターンで控除額がどのように変わるかを解説します。

新制度の対象となる保険のみに加入している場合

1年間に払込んだ保険料が、一般生命保険料12万円、介護医療保険料2万4,000円、個人年金保険料9万円で、新制度の対象となる保険のみに加入している場合、3種類の控除についての控除額は以下のように計算できます。

■各控除の控除額

| 控除の種類 | 控除額 |

|---|---|

| 一般生命保険料控除 | 所得税:4万円(年間の保険料が8万円超のため) 住民税:2万8,000円(年間の保険料が5万6,000円超のため) |

| 介護医療保険料控除 | 所得税:2万2,000円=2万4,000円×1/2+1万円(年間の保険料が2万円超4万円以下のため) 住民税:1万8,000円=2万4,000円×1/2+6,000円(年間の保険料が1万2,000円超3万2,000円以下のため) |

| 個人年金保険料控除 | 所得税:4万円(年間の保険料が8万円超のため) 住民税:2万8,000円(年間の保険料が5万6,000円超のため) |

3種類それぞれの控除額が計算できたら、合計の控除額を算出します。住民税の各控除の合計額は7万4,000円(2万8,000円+1万8,000円+2万8,000円)となりますが、住民税控除額の限度額は7万円のため、控除額は7万円となります。

<所得税控除と住民税控除の金額>

- 所得税控除額:10万2,000円=4万円+2万2,000円+4万円

- 住民税控除額:7万円

旧制度の対象となる保険のみに加入している場合

1年間に払込んだ保険料が、一般生命保険料12万円、介護医療保険料2万4,000円、個人年金保険料9万円で、旧制度の対象となる保険のみに加入している場合、3種類の控除についての控除額は以下のように計算できます。なお、新制度で介護医療保険料として扱われる保険料は、旧制度では一般生命保険料に分類されるため、一般生命保険料が14万4,000円となります。

■各控除の控除額

| 控除の種類 | 控除額 |

|---|---|

| 一般生命保険料控除 | 所得税:5万円(年間の保険料が10万円超のため) 住民税:3万5,000円(年間の保険料が7万円超のため) |

| 個人年金保険料控除 | 所得税:4万7,500円=9万円×1/4+2万5,000円(年間の保険料が5万円超10万円以下のため) 住民税:3万5,000円(年間の保険料が7万円超のため) |

2種類それぞれの控除額が計算できたら、合計の控除額を算出します。同じ保険料でも旧制度の場合では、合計の控除額の限度額を超えないため、2種類それぞれの控除額を合算した額がそのまま合計の控除額となります。

<所得税控除と住民税控除の金額>

- 所得税控除額:9万7,500円=5万円+4万7,500円

- 住民税控除額:7万円=3万5,000円+3万5,000円

新制度と旧制度の両方の適用を受ける場合

新制度と旧制度の両方の適用を受ける場合、1年間に払込んだ合計の保険料が同じでも、新旧両制度のどちらかのみの場合とは控除額が異なります。新旧両制度の一般生命保険料がそれぞれ6万円ずつで、新制度の介護医療保険料2万4,000円、旧制度の個人年金保険料9万円を払込んでいる場合、3種類の控除についての控除額は以下のように計算できます。

■各控除の控除額

| 控除の種類 | 控除額 |

|---|---|

| 一般生命保険料控除 | ・新制度分 所得税:3万5,000円=6万円×1/4+2万円(4万円超8万円以下のため) 住民税:2万8,000円(5万6,000円超のため) ・旧制度分 所得税:4万円=6万円×1/4+2万5,000円(5万円超10万円以下のため) 住民税:3万2,500円=6万円×1/4+1万7,500円(4万円超7万円以下のため) |

| 介護医療保険料控除 | 所得税:2万2,000円=2万4,000円×1/2+1万円(2万円超4万円以下のため) 住民税:1万8,000円=2万4,000円×1/2+6,000円(1万2,000円超3万2,000円以下のため) |

| 個人年金保険料控除 | 所得税:4万7,500円=9万円×1/4+2万5,000円(5万円超10万円以下のため) 住民税:3万5,000円(7万円超のため) |

一般生命保険料控除は新制度分と旧制度分があり、合算して新制度の控除限度額にするか、旧制度のみにするか選択が必要です。この例の場合、旧制度のみにしたほうが控除額は大きくなるため、所得税の控除額を4万円、住民税の控除額を3万2,500円にします。3種類それぞれの控除額が計算できたら、合計の控除額を算出しましょう。

所得税控除額においては、一般生命保険料控除が限度額の4万円となり、介護医療保険料控除の2万2,000円と個人年金保険料控除の4万7,500円を加えて合計10万9,500円です。また、住民税の控除額においては、各控除の合計は8万5,500円(3万2,500円+1万8,000円+3万5,000円)となりますが、住民税控除額の限度額は7万円のため、控除額は7万円となります。

<所得税控除と住民税控除の金額>

- 所得税控除額:10万円9,500円

- 住民税控除額:7万円

生命保険料控除の適用を受けるための注意点

生命保険料控除の適用を受けるには、いくつか注意しておきたい点があります。ここでは、5つの注意点について解説します。

生命保険料控除証明書を確実に保管する

生命保険料控除の適用を受けるにあたっては、生命保険料控除証明書を確実に保管するようにしましょう。生命保険料控除の手続きには、保険会社から送られてくる生命保険料控除証明書が必要です。大切に保管し、万が一なくした場合は、早めに保険会社に再発行を依頼してください。

年末調整に間に合わなかったら確定申告で生命保険料控除の手続きを行う

年末調整に間に合わなかった場合は、確定申告で生命保険料控除の手続きを行いましょう。給与所得者は原則として年末調整で生命保険料控除の手続きを行いますが、生命保険料控除証明書が間に合わない等の理由で年末調整での手続きができなかった場合は、確定申告を行うことで控除の適用を受けられます。さらに、確定申告期間に間に合わなくても、5年間はさかのぼっての申告が可能です。詳細を確認したい場合は、国税庁のウェブサイト「確定申告・還付申告」を参考にしてください。

個人年金保険料は個人年金保険料税制適格特約を付加しないと控除の対象とはならない

個人年金保険の保険料は、個人年金保険料税制適格特約を付加しないと控除の対象とはなりません。個人年金保険料控除の対象となるのは、個人年金保険料税制適格特約を付加した保険契約に限られ、さらに以下の4つの条件も満たす必要があります。

<個人年金保険料控除の条件>

- 年金受取人が保険契約者本人か配偶者

- 年金受取人と被保険者が同一人物

- 保険料払込期間が10年以上(一時払は対象外)

- 年金が確定年金や有期年金の場合、年金の受取開始年齢が60歳以降で、年金の受取期間が10年以上

年払の場合は払込時期を確認する

年払の場合は払込時期にも注意が必要です。生命保険料控除証明書の発行は保険料の払込みの後となるので、払込時期が10月、11月、12月の場合は年末調整に間に合わない可能性があります。そのため、勤務する会社での年末調整を希望する場合は、契約日を9月以前に設定する必要があります。

加入する保険が控除の対象となるかを確認する

生命保険料控除の適用を受けるためには、加入する保険が控除の対象かを確認することも重要です。生命保険料控除の分類は、保険の名称ではなく保障内容で判断されます。そのため、医療保険・介護保険といった名称の保険でも、死亡保障や貯蓄性がある保険、保険期間が5年未満で貯蓄性の高い保険等は保障内容に注意が必要です。これらの保険は介護医療保険料控除の対象とならなかったり、一部しか対象とならなかったりする場合があるため、加入する保険が控除の対象となるかどうかは、契約前にしっかり確認しましょう。

生命保険料控除について理解した上で自分に合った保険を選ぼう

生命保険に加入している場合、年末調整や確定申告で生命保険料控除の手続きを行うことで、所得税については最大12万円、住民税については最大7万円の控除の適用が受けられます。生命保険を検討する際は、生命保険料控除について理解した上で、自分に合った保険料や保障内容の保険を探すことが重要です。

「ほけんの窓口」では、生命保険料控除の疑問や活用に関する相談等が、何度でも無料で行えます。ぜひ「ほけんの窓口」へご相談ください。

※本コラムは、2025年1月現在の税制・税率に基づき作成しております。税制・税率は将来変更されることがあります。

生命保険料控除についてよくある質問

生命保険料控除について、よく聞かれる疑問をまとめました。それぞれの質問について解説していますので、参考にしてください。

- 生命保険料控除とは何ですか?

- 生命保険料控除とは所得控除の一種で、生命保険料や介護医療保険料、個人年金保険料を払込んだ場合に、その金額に応じた控除額を所得から差し引く制度です。生命保険料控除の適用を受けられれば、所得税や住民税の負担を軽減できます。

- 生命保険料控除の新制度と旧制度の違いは何ですか?

- 新制度と旧制度は、控除の種類と適用される限度額が異なります。2011年12月31日までの契約に適用される旧制度は、控除の種類が一般生命保険料控除と個人年金保険料控除の2種類で、限度額はそれぞれ所得税5万円、住民税3万5,000円です。一方、2012年1月1日以降の契約に適用される新制度では、控除の種類に介護医療保険料控除が加わり3種類となっています。また、適用される限度額はそれぞれ所得税4万円、住民税2万8,000円となっています。

- 生命保険料控除の適用を受けるにはどのような手続きが必要ですか?

- 生命保険料控除の適用を受けるには、自分で手続きを行う必要があります。会社員等の給与所得者は年末調整で申請、もしくは確定申告を行うことで生命保険料控除の適用を受けられます。自営業者やフリーランス等で年末調整のない人は、確定申告での生命保険料控除の適用が可能です。

- 生命保険料控除の適用を受ける上で注意点はありますか?

- 生命保険料控除の適用を受けるためには、保険会社から生命保険料控除証明書が届いたら確実に保管しておきましょう。生命保険料が年払の場合、払込時期によっては、生命保険料控除証明書の送付が年末調整の時期より遅れることがあります。また、加入している生命保険が控除の対象になるのかを確認しておくことも大切です。

もし生命保険料控除証明書が間に合わない等の理由で、給与所得者が年末調整で生命保険料控除の手続きができない場合は、確定申告で控除の適用が受けられます。

さらに、生命保険料のなかでも、個人年金保険料は個人年金保険料税制適格特約を付加していないと控除の対象になりません。加入時にしっかりと確認をしておく必要があります。

監修者プロフィール

黒川 一美

日本FP協会 AFP認定者/2級ファイナンシャル・プランニング技能士

大学院修了後、IT企業や通信事業者のセールスエンジニア兼企画職として働く。出産を機に退職し、自分に合ったお金との向き合い方を見つけるため、FP資格を取得。現在は3人の子育てをしながら、多角的な視点からアドバイスができるFPを目指して活動中。FPサテライト株式会社所属FP。