ドル建て保険とは?円安・円高の影響や注意点をわかりやすく解説

ドル建て保険は、外貨建て保険のなかでも、代表的な通貨であるドル(米ドルや豪ドル)で保険料を運用する保険です。資産運用のひとつとして活用されることもありますが、円建て保険とは異なる特徴もあり、注意が必要です。

この記事では、ドル建て保険について、その特徴やメリット・デメリット、どのような人に向いているか等を解説します。

この記事のポイント

- ドル建て保険は、為替相場や金利変動の影響によるリターンが期待できる

- ドル建て保険の主な種類として、終身保険や養老保険、個人年金保険等がある

- 保険料が割安になったり、為替差益を得られたりする場合もあるが、その反対に動くこともある

- 資金に余裕がある人、為替リスクを理解している人等がドル建て保険に向いている

ドル建て保険はドルで運用する保険

ドル建て保険とは、毎月の保険料の払込みから、保険金・解約返戻金等の受取りまで、ドルでやりとりする保険です。日本円で入金・受取りができる特約もあり、日本円で払込んだ場合でもドルに換算されます。

ドル建て保険の主な種類は、終身保険や養老保険、個人年金保険等の貯蓄性のある保険です。保険会社は払込まれた保険料の一部をドルで運用します。

保険会社は保険料の一部を運用するにあたり、契約者に一定の運用利回りを約束しますが、これを「予定利率」といいます。ドルも含めた外貨建て保険の場合、その通貨を発行している国の金利が高ければ予定利率は高く、金利が低ければ予定利率は低く設定されるのが一般的です。

保険の予定利率が高くなることによる影響

保険の予定利率は、契約者に約束する運用利回りであり、予定利率の違いによって、解約返戻金や満期保険金、保険料等が異なってきます。予定利率が高くなることによる影響を紹介します。

返戻率が高くなる

保険の予定利率が高くなれば、返戻率も高くなります。返戻率とは、払込んだ金額に対して将来に受取る金額の割合のことです。「予定利率が高い」ということは、「運用で見込める利益が大きい」ということですので、その分、返戻率も上がります。つまり、将来保険金や解約返戻金として受取る金額が、払込んだ保険料を上回る可能性が高いということです。

保険料が割安になる

保険の予定利率が高くなると、保険料が割安になるという影響もあります。予定利率は保険会社が運用収益を見込んで設定するもので、予定利率が高いほど保険料は割安になり、予定利率が低いほど保険料は割高になります。

日本では、2016年に日本銀行により「マイナス金利付き量的・質的金融緩和」が導入され、その後2024年3月にマイナス金利は解除されました。しかし、日本の金利は依然として低い水準が続いています。現在も、米国や豪州の金利は日本より高い(2024年10月時点)ため、ドル建て保険の予定利率も円建て保険より高めの傾向です。

このため、ドル建て保険のほうが、保険料が割安で効率よく資産を増やせる可能性があるとして、近年注目を集めるようになっています。

2024年10月時点においては、ドル建て保険は魅力的な商品といえるでしょう。しかし、ドル建て保険には、為替相場の影響を受けるという大きなリスクがあります。ドル建て保険の特徴を理解していないと、契約後にトラブルになる可能性もあるので、契約前にしっかりメリット・デメリットを把握しておくことが大切です。

ドル建て保険の主な種類

ドル建て保険は貯蓄性のある商品が中心となっており、円建て保険と同じように、種類によって保障期間や保険金の受取りのタイミングが変わります。ドル建て保険の主な種類は、終身保険、養老保険、個人年金保険等です。

終身保険

終身保険は、一生涯にわたり死亡保障・高度障害保障が継続する保険です。被保険者が死亡または保険会社所定の高度障害状態になった際に、死亡保険金または高度障害保険金が支払われます。自身の葬儀費用や老後の遺族の生活費を確保する、財産を確実に受取人に相続させる等の目的で加入します。

養老保険

養老保険は、死亡保障と貯蓄性を兼ね備えた保険ですが、「10年間」「60歳まで」等の保険期間を加入時に設定します。保険期間中に死亡または保険会社所定の高度障害状態になった場合には死亡保険金または高度障害保険金が支払われ、満期まで生存していた場合には同額の満期保険金が受取れます。

個人年金保険

個人年金保険は、公的年金を補完し老後資金を準備するための保険です。一定年齢まで毎月保険料を払込み、受取りの開始時期になると、年金形式または一括で保険金を受取ります。受取期間は、「10年」等と決まっているタイプと終身タイプがあります。

払込んだ保険料の運用方法の違いによって、契約時に定めた予定利率で運用する「定額個人年金保険(定額型)」と、選択した投資商品で運用する「変額個人年金保険(変額型)」があるため確認をしておきましょう。

上記3つの保険いずれも、保険料の払込みと保険金の支払いがドルであること、保険料がドルで運用されること以外は、円建ての保険商品と同じ保障内容となっています。死亡保障や解約返戻金があり、年末調整や確定申告の際には、所定の要件を満たせば生命保険料控除も受けられます。また、円建ての貯蓄性のある保険と同じく、途中解約による解約返戻金は、払込んだ保険料の総額を下回ることが多いため、注意が必要です。

円安と円高の影響

ドル建て保険は、保険料の払込みや保険金の支払いがドルで行われるため、為替相場の変動に大きな影響を受けます。為替相場が円安・円高に動くことによってどのようか影響があるのか、その仕組みについて見ていきましょう。

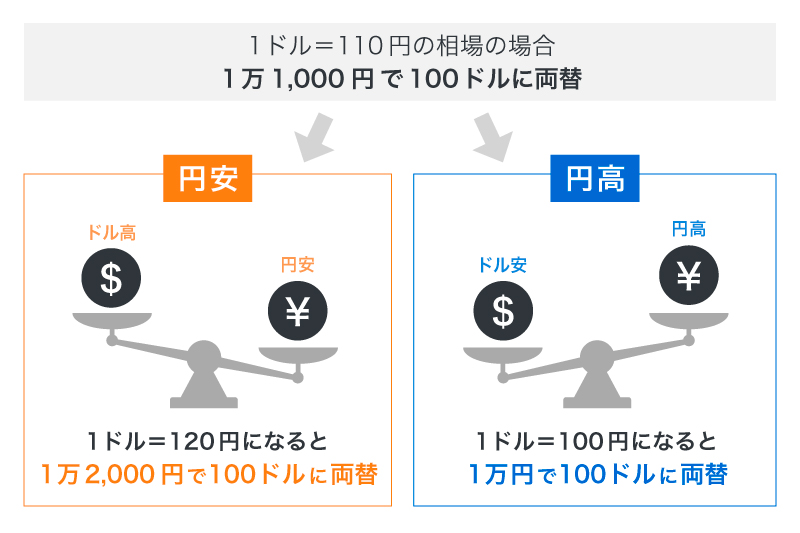

円安と円高の仕組み

為替相場は、国際的な通貨の需要と供給によって決まっています。円安とは、日本円が外国の通貨に対して価値が低下することを意味し、円を使ってドルを購入する際にはより多くの円が必要になります。一方で円高は、日本円が外国通貨に対して価値が上昇することを指しているので、少ない円でより多くのドルが買える状態です。下の図は、円安と円高の仕組みを示した図になります。

■円安または円高による変化

円安と円高によるドル建て保険への影響

それでは、為替相場が円安もしくは円高に動いた場合、ドル建て保険に加入をしていたらどのような影響が出るのか、次に確認をしていきましょう。

・円安の場合

円安の時には、日本円で払込む保険料が増加し、負担が大きくなります。例えば、1ドル=110円の為替レートの時は、100ドルの保険料を払込むのに必要な円は1万1,000円ですが、為替レートが120円に変われば、1万2,000円が必要です。一方で、保険金や解約返戻金を受取る際には、ドルを円に換算して支払われるので、受取れる金額が増加します。例えば5万ドルの保険金を受取る場合、1ドル=110円の時は550万円ですが、円安が進んで1ドル=120円になれば600万円を受取れることになります。

・円高の場合

円高になると、日本円で払込む保険料が減り、負担を小さくすることが可能です。例えば、1ドル=110円の為替レートが100円になった場合、100ドルの保険料の払込みに必要な円が、1万1,000円から1万円に減ることになります。一方で、受取れる保険金や解約返戻金は、日本円に換算した際に金額が減少してしまいます。例えば、上記と同じく5万ドルの保険金を受取る場合、1ドル=110円の時は550万円ですが、円高が進んで1ドル=100円になると500万円しか受取れません。

ドル建て保険のメリット

円建て保険と比較すると、ドル建て保険は日米(日豪)の金利差による予定利率の差や、為替相場の影響による利益の変動があります。そのため、ドル建て保険に加入する際は、以下のようなメリットがあります。

<ドル建て保険のメリット>

- 保険料が割安になる

- 為替差益を得られる可能性がある

- リスクが分散できる

まずはメリットの内容から確認していきましょう。

保険料が割安になる

2024年10月時点におけるドル建て保険のメリットとしては、保険料が割安になるという点が挙げられます。2024年10月現在、ドル建て保険は円建て保険に比べて予定利率が高いため、同程度の保険金額で比較すると、ドル建て保険のほうが保険料は割安となっています。

為替差益を得られる可能性がある

ドル建て保険は、保険金等を受取る時に為替差益を得られる可能性があります。月々に払込む保険料や受取る保険金等を円に換算した時の金額は、為替相場の影響を受けて変わるため、保険料を払込んだ時より保険金等を受取る時のほうが円安になっていれば、為替の値上がり分の利益も得られます。

リスクが分散できる

ドル建て保険に加入することで、リスクを分散することができます。円建ての資産しか持っていなければ、円の価値が下がると、資産が目減りしてしまいます。円以外の資産も保有することで、資産の価値の減少に備えることが可能です。

ドル建て保険のデメリット

ドル建て保険にはメリットもありますが、以下のようなデメリットもあります。

<ドル建て保険のデメリット>

- 円換算した際の元本保証がない

- 為替手数料が発生する

- 毎月の保険料が一定ではない

ここからはドル建て保険のデメリットについて見ていきましょう。

円換算した際の元本保証がない

ドル建て保険のデメリットは、円換算した際の元本保証がないという点です。ドルベースでは元本保証のある商品が多くありますが、保険金等を円換算した時の金額は、その時の為替相場によって変わります。保険金等を受取った時の為替相場が保険料を払込んだ時よりも円高であれば、円換算では、払込んだ保険料の総額より、受取り額が少なくなる可能性があります。

なお、ドルから円に替えた後に受取るのではなく、ドルのまま保険金等を受取れる商品であれば、受取り時の為替の影響を受けることはありません。また、保険金等を一定期間据え置くことが可能な商品であれば、為替相場を見ながら円に替えるタイミングを選ぶことができます。

為替手数料が発生する

円からドルへ、ドルから円への両替には為替手数料が発生する点も、ドル建て保険のデメリットです。保険料を払込む時や保険金・年金等を受取る時は、毎回手数料が差し引かれることになります。為替手数料は「1ドル◯◯円」と定められているので、金額が大きいほど手数料の負担も大きくなってしまいます。

毎月の保険料が一定ではない

ドル建ての保険は、為替相場の変動によって、円で払込む毎月の保険料が一定ではありません。例えば、月の保険料が100ドルだとすれば、1ドル=100円の時は1万円ですが、1ドル=80円なら8,000円に、1ドル=130円なら1万3,000円になります。為替相場によっては、思わぬ出費になることがあるでしょう。

ドル建て保険に向いている人

ドル建て保険は、比較的高い利回りを期待できる一方、為替の影響を受け、払込む保険料や受取る保険金に変動があります。それを踏まえると、ドル建て保険に向いているのは次のような人だといえるでしょう。

資金に余裕があり、運用に関心が高い人

ドル建て保険は、資金に余裕があり、運用への関心が高い人に向いているといえます。ドル建て保険は、情勢によっては円建てより予定利率が高く、保険料が割安になることが魅力の商品です。また、為替相場によっては、払込んだ保険料以上の利益を得られる可能性もあるので、資産運用の性格が強い保険だといえます。

その一方、払込んだ保険料の総額より、受取り額が少なくなる可能性もあるので、そのような場合でも困らないだけの資金的な余裕があり、運用に関心が高い人に向いているといえるでしょう。

為替リスクやカントリーリスクを理解している人

ドル建て保険は、為替リスクやカントリーリスクを理解している人が向いています。円建て保険にはない、為替相場により資産の価値の変動や損失が生じる、為替リスクに注意が必要です。また、投資国の政治・経済状況の変化によって資産の価値が変動する、カントリーリスクもあります。国際情勢の影響を理解していないと、想定外の損失を被る場合があるため、リスクを理解している人に向いている保険だといえるでしょう。

ドル建て保険に向いていない人

ドル建て保険は、資金的な余裕や運用に関心がある人、リスクを理解している人に向いている一方、以下のような人はドル建て保険に向いていないといえます。

為替リスク等について、よく理解できていない人

為替リスク等について、よく理解できていない人にはドル建て保険は向いていません。ドル建て保険は、為替相場により資産の価値の変動や損失が生じる、為替リスクがあります。毎月払込む保険料や受取る保険金等の額は、為替相場の変動により増減します。

このような、外貨建て保険特有のリスクや仕組みを理解するのが難しい人は、加入には向いていないといえるでしょう。

保険料が変動すると困る人

ドル建て保険は、保険料が変動すると困る人にも向いていないといえるでしょう。ドル建て保険の保険料は、為替相場の変動によって、円で払込む保険料の金額が変わります。管理がしづらい、毎月の保険料が増えると生活に支障が出る等、保険料が変動すると困る人は、ドル建て保険には向いていないといえます。

受取る満期保険金や解約返戻金が減少すると困る人

受取る満期保険金や解約返戻金が減少すると困る人も、ドル建て保険に向いていません。ドル建て保険で受取る保険金は、為替変動の影響を受けるので、円ベースでは元本を割り込む可能性があります。そのため、子どもの教育資金や老後の生活費を用意する等の目的で、受取る満期保険金や解約返戻金を減らしたくない人には不向きな保険となっています。

リスクとリターンを知ってドル建て保険を検討しよう

ドル建て保険は、為替や金利の影響によって保険料が割安になったり、払込んだ保険料以上の保険金を得られたりする可能性がある一方、その反対のケースも考えられるため、ドル建て保険のリスクとリターンを理解した上で、自分に必要な保険を考えることが大切です。

「ほけんの窓口」では、保険のプランに関する質問等、無料で相談できます。ドル建て保険を検討する際は、ぜひ「ほけんの窓口」にご相談ください。

ドル建て保険についてよくある質問

ドル建て保険について、よく聞かれる疑問をまとめました。それぞれの質問について解説していますので、参考にしてください。

- ドル建て保険とはどのような保険ですか?

- ドル建て保険は、保険料の払込みから保険金・解約返戻金等の受取りまで、ドルでやりとりする保険です。保障を受けつつ、高い金利を活かした資産運用に期待ができる商品になります。ただし、為替相場の影響を受けるため、通貨の換算時に保険料や保険金の額が変動する点に注意が必要です。

- ドル建て保険にはどのような種類がありますか?

- ドル建て保険は基本的に貯蓄性のある保険となっており、終身保険、養老保険、個人年金保険等の種類があります。これらの保険では、保険会社は払込まれた保険料の一部をドルで運用し、契約者は運用益を保険金や解約返戻金として受取ることができます。

- ドル建て保険のメリット・デメリットはありますか?

- ドル建て保険のメリットは、円建て保険に比べて予定利率が高い場合は保険料が割安になることや、為替差益を得られる可能性があること、円建て以外の資産を持つことでリスクを分散できること等が挙げられます。一方でデメリットは、円換算した際の元本保証がないこと、保険料を払込む時や保険金等を受取る時に為替手数料が発生すること、毎月の保険料が一定ではないこと等があります。

- ドル建て保険はどのような人に向いていますか?

- ドル建て保険は、資金に余裕があり資産運用に関心が高い人や、カントリーリスクを理解している人に向いているといえます。反対に、リスクについてあまり理解していない人や、受取る満期保険金や解約返戻金が減少すると困る人には不向きな保険といえるでしょう。

監修者プロフィール

原 絢子

日本FP協会 AFP認定者、2級ファイナンシャル・プランニング技能士

自分で保険の見直しを行ったのをきっかけに、お金の知識を身につけることの大切さを実感し、ファイナンシャルプランナーとして活動を始める。モットーは「自分のお金を他人任せにしない」。一人でも多くの人がお金を味方につけて、自分の思い描く人生を歩んでほしいと、マネーリテラシーの重要性を精力的に発信している。FPサテライト株式会社所属FP。