学資保険にかかる税金と控除額は?受取人が違うと税率も変わる?

学資保険は、子どもの将来の教育費に備えるための貯蓄型生命保険です。子どもの成長や進学等のタイミングに合わせて、祝金や満期保険金を受取れますが、受取人や受取り方によって課税される税金の種類が変わります。

ここでは、学資保険の祝金や満期保険金にかかる税金の種類の他、生命保険料控除、祝金・満期保険金を受取る際のポイント等について解説します。

学資保険の祝金や満期保険金にかかる税金とは?

学資保険の祝金や満期保険金を受取る場合、保険料負担者と受取人の関係によって、祝金や満期保険金にかかる税金の種類が異なります。また、祝金や満期保険金の受取り方によって、税金の計算方法も変わる場合があります。

祝金や満期保険金を受取るにあたっては、どのような税金がどのようにかかるのかを知っておきましょう。保険料負担者や受取り方によって変わる税金の種類は以下のとおりです。

保険料負担者や受取り方によって変わる税金の種類

| 保険料負担者と受取人の関係 | 受取り方 | 税金の種類 |

|---|---|---|

| 保険料負担者と受取人が同じ | 一括受取り | 所得税(一時所得) |

年金形式 | 所得税(雑所得) | |

| 保険料負担者と受取人が異なる | 一括受取り、年金形式 | 贈与税 |

保険料負担者と受取人が同じ場合にかかる税金

保険料負担者と受取人が同じ場合、学資保険の祝金や満期保険金を受取ると所得税の対象になります。例えば、子どもを被保険者として契約した学資保険で、保険料負担者と受取人が父親となるケースがこれにあたります。ここでは、保険料負担者と受取人が同じ場合に、受取り方によって税金がどのように変わるのかを見てみましょう。

保険料負担者が満期保険金を一括で受取る場合

保険料負担者と受取人が同じで、満期保険金を一括で受取った場合は、一時所得として所得税の課税対象になります。学資保険の満期保険金以外に他の一時所得がなければ、一時所得の金額は以下の計算式で求められます。

■一時所得の場合の計算式

一時所得の金額は、受取った満期保険金の金額から払込保険料総額を差し引き、さらに特別控除額の50万円を差し引いた額です。つまり、満期保険金の金額から払込保険料総額を差し引いた額が50万円を下回っていれば、所得税はかかりません。一方、満期保険金の金額から払込保険料の総額を差し引いた額が特別控除額の50万円より多かった場合、課税対象になるのはその額の半分です。

また、所得税額は課税対象額に所得税率を適用して計算され、「課税所得金額×所得税率-控除額」で求められます。課税所得金額は、一時所得を含めたすべての所得の課税対象額の合計から、適用される所得控除額を差し引いたものです。所得税率は課税所得金額によって決められており、以下の速算表のとおりになります。

■所得税の速算表(2015年分以後)

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から194万9,000円まで | 5% | 0円 |

| 195万円から329万9,000円まで | 10% | 9万7,500円 |

| 330万円から694万9,000円まで | 20% | 42万7,500円 |

| 695万円から899万9,000円まで | 23% | 63万6,000円 |

| 900万円から1,799万9,000円まで | 33% | 153万6,000円 |

| 1,800万円から3,999万9,000円まで | 40% | 279万6,000円 |

| 4,000万円以上 | 45% | 479万6,000円 |

※出典:「No.2260 所得税の税率」(国税庁)

(https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2260.htm)を基に作成

例を挙げて、実際に計算してみましょう。

・満期保険金が300万円、払込保険料総額が270万円

満期保険金の金額から払込保険料総額を差し引いた額が50万円を下回っているため、所得税はかかりません。

・満期保険金が300万円、払込保険料総額が240万円

満期保険金の金額から払込保険料総額を差し引いた額が60万円のため、特別控除額の50万円を差し引いた10万円の半額である5万円が所得税の課税対象になります。この5万円は、会社員や公務員の場合は給与所得、自営業者は事業所得等と合算され、所得税額が算出されます。

保険料負担者が祝金を年金形式で受取る場合

保険料負担者と受取人が同じで、祝金を年金形式で受取った場合は、雑所得として所得税の課税対象になります。例えば、子どもの大学入学から4年間にわたって毎年50万円ずつ祝金を受取るようなケースです。

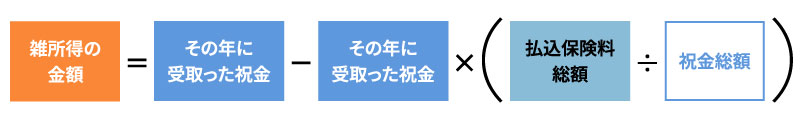

雑所得の金額は、その年に受取った祝金の額から、その金額に対応する払込保険料を差し引いた金額になります。雑所得の金額は以下の計算式で求められます。

■雑所得の場合の計算式

雑所得には、一時所得のような特別控除額はありません。また、課税対象額を求める際に所得金額を半分にすることもありません。なお、この計算式で求められた雑所得が25万円以上の場合は、年金を受取る時に所得税の源泉徴収が行われ、年金から税金を差し引いたのこりの金額が振り込まれます。

例を挙げて、実際に計算してみましょう。

・祝金が300万円(75万円×4年間)、払込保険料総額が270万円

この場合の計算式は、「75万円-75万円×(270万円÷300万円)=7万5,000円」となり、7万5,000円が雑所得となります。なお、会社員等の給与所得者は、多くの場合、年間20万円以下の雑所得には確定申告は必要ありません。ただし、給与所得者でも確定申告をする人は雑所得の申告も必要です。詳しくは、国税庁のWebサイト「No.1900 給与所得者で確定申告が必要な人」をご確認ください。

保険料負担者と受取人が異なる場合にかかる税金

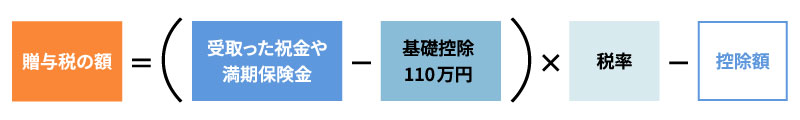

保険料負担者と受取人が異なる場合は、受取った祝金や満期保険金は贈与税の課税対象になります。例えば、保険料負担者が親で、受取人が子どもとなるようなケースです。

なお、贈与税には110万円の基礎控除があります。贈与税の金額は1月1日から12月31日までの1年間に受取ったすべての贈与の金額から基礎控除の110万円を差し引き、その金額に応じた税率をかけて求めた金額から、所定の控除額を差し引いて計算します。贈与税の額は以下の計算式で求めることが可能です(なお、理解しやすいよう、同年内の祝金や満期保険金以外の贈与はなかったものとします)。

■贈与税の計算式

贈与税の税率と控除額は、基礎控除を差し引いた後の金額によって変わります。また、直系尊属(祖父母や両親等)から成人した子どもや孫への贈与と、それ以外の贈与では、贈与税の税率や控除額が変わります。詳しくは、国税庁のWebサイト「No.4408 贈与税の計算と税率(暦年課税)」でご確認ください。

例を挙げて、実際に計算してみましょう。

・保険料負担者が祖父、受取人が18歳以上の孫で、満期保険金が300万円

満期保険金300万円から基礎控除額110万円を差し引いた190万円に税率をかけて、控除額を差し引きます。この場合の税率は10%で、控除額は0円となり、贈与税額は19万円となります。

学資保険は生命保険料控除の対象となる

生命保険料控除には、「一般生命保険料控除」「介護医療保険料控除」「個人年金保険料控除」の3種類があり、学資保険は一般生命保険料控除に該当します。生命保険料控除を申告する場合、会社員や公務員は年末調整、自営業者等は確定申告を行います。申告時には、保険会社から送られてくる「生命保険料控除証明書」の添付が必要です。

なお、生命保険料控除は、2012年1月1日以降に結んだ契約を対象とする「新制度」と、2011年12月31日以前に結んだ契約が対象となる「旧制度」に分かれます。学資保険の生命保険料控除を適用する際には、契約を締結した時期が新制度と旧制度のどちらに該当するかを「生命保険料控除証明書」等で確認しておきましょう。

学資保険の生命保険料控除については、以下の記事をご覧ください。

学資保険は年末調整の控除対象でいくら戻る?受取人や申告方法を解説

祝金や満期保険金を受取る際のポイント

学資保険の祝金や満期保険金にかかる税金の種類は、保険料負担者と受取人の関係や受取り方によって変わります。祝金や満期保険金を受取る際には、以下のポイントについて理解しておきましょう。

保険料負担者と受取人が同じで満期保険金を一括で受取ると税額が少なくなる場合がある

学資保険の祝金や満期保険金を受取る際に、保険料負担者と受取人が同じで、かつ満期保険金を一括で受取ると、分割での受取りと比べて税額が少なくなる場合があります。この場合、他に一時所得がなければ、受取った満期保険金から50万円の特別控除額が差し引かれ、その半分が課税対象となります。一時所得が保険金だけであれば、税負担が少なくなる可能性が高い方法です。

具体的な計算例を見ていきましょう。例えば、保険料負担者と受取人が同じで、一括受取りの満期保険金が600万円、払込保険料総額が540万円、他に一時所得がない場合の課税対象額の計算をしていきます。課税対象額は、一時所得を「満期保険金の金額-払込保険料総額-特別控除額(最高50万円)」で計算し、さらに2で割って算出することが可能です。これにあてはめると「満期保険金600万円-払込保険料総額540万円-特別控除額50万円=一時所得10万円」となり、課税対象額は「10万円÷2=5万円」となります。

自営業者等は年金形式での受取りを避ける

祝金を年金形式で受取った場合は、雑所得として所得税の課税対象になります。雑所得には、一時所得のような特別控除がありません。一定要件を満たす会社員等の給与所得者の場合、雑所得が年間20万円以下であれば確定申告は不要です。一方、自営業者や個人事業主、フリーランスの場合は、雑所得と事業所得等の所得が合算されて課税対象になります。

具体的な例として、自営業者等の場合、その年の祝金による雑所得20万円+その他の事業所得500万円であれば、総所得は520万円になり、これに対して課税が行われます。自営業者等は、税負担を抑えるためにも、年金形式での受取りは避けたほうがいいでしょう。

教育資金を計画的に備えるために学資保険を検討しよう

子どもが生まれると、将来の教育資金に備えるために、学資保険への加入を検討する方が多いでしょう。しかし、学資保険の祝金や満期保険金は、保険料負担者と受取人の関係や受取り方によってかかる税金の種類が変わってくるため注意が必要です。学資保険に加入する際には、家庭の状況に合わせて、受取るタイミング等を検討する必要があるでしょう。

「ほけんの窓口」では、保険のプランに関する質問や見積もり等が、何度でも無料で相談できます。ライフプランに合った学資保険を選ぶためにも、ぜひ「ほけんの窓口」にご相談ください。

※本コラムは、2024年10月現在の税制・税率に基づき作成しております。税制・税率は将来変更されることがあります。

学資保険の税金についてよくある質問

学資保険の税金について、よく聞かれる疑問をまとめました。それぞれの質問について解説していますので、参考にしてください。

- 学資保険の祝金や満期保険金にはどのような税金がかかりますか?

- 学資保険の祝金や満期保険金を受取る場合、保険料負担者と受取人の関係によって、かかる税金の種類が異なります。保険料負担者と受取人が同じ場合、保険金の受取り方が一括受取りの場合は一時所得、年金形式の場合は雑所得の扱いになり、いずれも所得税の対象となります。一方で、保険料負担者と受取人が異なる場合は、一括受取り・年金形式ともに、受取った保険金は贈与税の対象です。

- 税金の種類によって課税対象額の算出方法はわりますか?

- 税金の種類が変わると、課税対象額の算出方法も変わります。所得税の場合は、所得ごとに課税対象額の算出方法も変わり、受取る満期保険金が一時所得の場合は、「満期保険金の金額-払込保険料総額-特別控除額(最高50万円)」で一時所得の金額を算出でき、さらにそれを半分にした金額が課税対象額となります。受取る祝金が雑所得の場合は、雑所得の金額は「その年に受取った祝金-その年に受取った祝金×(払込保険料総額÷祝金総額)」で求めることが可能です。また、贈与税の場合は「受取った祝金や満期保険金-基礎控除110万円」で課税対象額が求められ、さらに「(課税対象額×税率)-控除額」で贈与税の額が算出できます。

- 学資保険は生命保険料控除の対象になりますか?

- 学資保険は一般生命保険料控除の対象になります。生命保険料控除の申告は、会社員や公務員は年末調整、自営業者やフリーランスは確定申告で行います。生命保険料控除は契約を締結した時期によって「新制度」と「旧制度」に分かれているため、どちらに該当するかを「生命保険料控除証明書」等で確認しておくことが必要です。

- 祝金や満期保険金を受取る際に気をつける点はありますか?

- 祝金や満期保険金を受取る際は、その受取り方に気をつけましょう。満期保険金は受取り方によってかかる税金の種類が変わります。保険料負担者と受取人が同じであれば、一括受取りの場合は一時所得の扱いとなり、特別控除の適用で納税額が少なくなる場合があります。一方で、祝金を年金形式で受取ると雑所得となりますが、一時所得のような特別控除がありません。特に給与所得者ではない自営業者等は、雑所得と事業所得等が合算されて課税対象となるため注意が必要です。

監修者プロフィール

黒川 一美

日本FP協会 AFP認定者/2級ファイナンシャル・プランニング技能士

大学院修了後、IT企業や通信事業者のセールスエンジニア兼企画職として働く。出産を機に退職し、自分に合ったお金との向き合い方を見つけるため、FP資格を取得。現在は3人の子育てをしながら、多角的な視点からアドバイスができるFPを目指して活動中。FPサテライト株式会社所属FP。