生命保険に毎月いくら払っている?保険の種類・世代別平均を解説

生命保険への加入や保障内容の見直しをする際に気になるのが、月々の保険料の相場です。「他の人の保険料はいくらくらいなのだろう」と気になっている人も多いのではないでしょうか。無理なくさまざまなリスクに備えるためにも、保障内容と保険料のバランスは大切です。保険料の目安を把握できれば、生命保険選びでの比較検討も行いやすくなるかもしれません。

ここでは、公的機関が発表しているデータから、世代別、世帯年収別、ライフステージ別等の生命保険料の平均額を紹介するとともに、生命保険選びのポイントについても解説します。

生命保険の保険料の平均額

生命保険の保険料は、保険の種類や保障内容によって異なります。そのため、生命保険への加入や保障内容の見直しをする際には、保障と保険料のバランスを考えて選ぶことが大切です。

特に、必要な保障は年齢やライフステージ等によって変わってくるため、自分と同じような世代、年収、ライフステージの人が、毎月どれくらいの生命保険料を払込んでいるかがわかれば、保険選びの参考になるでしょう。以下で生命保険料の全国的な平均額を確認していきます。

1人あたりの保険料の月額平均

公益財団法人生命保険文化センターの「2022(令和4)年度 生活保障に関する調査」によると、民間の生命保険会社や郵便局等で取扱っている生命保険・個人年金保険の加入者のうち、実際に保険料を払込んでいる人の年間払込保険料(一時払や頭金の保険料は除く)の平均は、全体で17.9万円です。男女別に見ると、男性は20.6万円、女性は16.0万円と、男女で4.6万円ほど差が生じています。

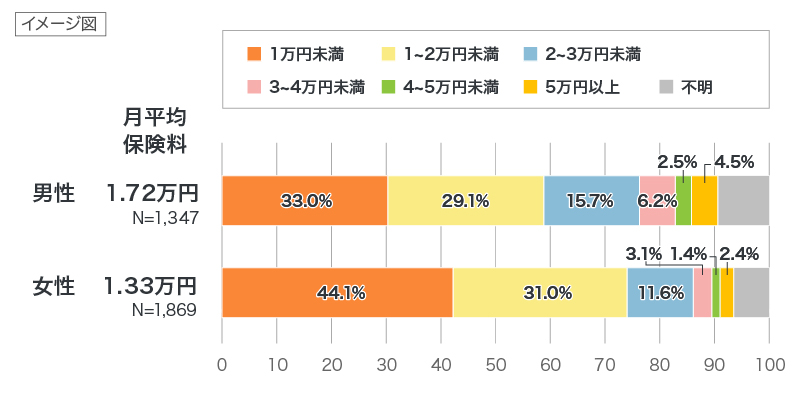

これを月額に換算してみると、全体平均は1.49万円、男性は1.72万円、女性は1.33万円です。以下の図の払込保険料の分布では、「1万円未満」の割合が男性33.0%、女性44.1%と男女ともにもっとも多く、「1万円未満」と「1万円~2万円未満」の割合で全体の半分以上を占めることがわかります。

■性別ごとの月平均保険料(全生保)

※出典:「2022(令和4)年度 生活保障に関する調査」(公益財団法人 生命保険文化センター)P.202

(https://www.jili.or.jp/files/research/chousa/pdf/r4/2022honshi_all.pdf)を基に作成

世代別の保険料の平均額

次に、世帯主の世代別に、生命保険に加入している世帯における年間払込保険料の平均額を見ていきましょう。公益財団法人生命保険文化センターの「2021(令和3)年度 生命保険に関する全国実態調査」によると、世帯主の世代別の年間払込保険料の平均額は、以下の表のとおりです。

■世帯主の世代別による年間払込保険料の平均額(全生保)

| 2021年 | |

|---|---|

| 全体 | 37.1万円 |

| 29歳以下 | 21.5万円 |

| 30~34歳 | 26.2万円 |

| 35~39歳 | 38.2万円 |

| 40~44歳 | 34.8万円 |

| 45~49歳 | 37.5万円 |

| 50~54歳 | 43.2万円 |

| 55~59歳 | 43.6万円 |

| 60~64歳 | 38.4万円 |

| 65~69歳 | 43.6万円 |

| 70~74歳 | 33.7万円 |

| 75~79歳 | 31.4万円 |

| 80~84歳 | 28.6万円 |

| 85~89歳 | 35.8万円 |

| 90歳以上 | 25.6万円 |

※出典:「2021(令和3)年度 生命保険に関する全国実態調査」(公益財団法人 生命保険文化センター)P.38

(https://www.jili.or.jp/files/research/zenkokujittai/pdf/r3/2021honshi_all.pdf)を基に作成

この表を見ると、20代から30代前半までは、他の世代と比較して年間払込保険料が低く、若いうちは無理のない範囲で保険料を払込んでいる人が多いことがうかがえます。また、30代後半になると払込保険料の金額が急に大きくなりますが、これは、結婚や子どもの誕生等でライフステージが変化し、保障を手厚くする時期であることが理由でしょう。また、生命保険料を多く払込んでいるのは、50~60代です。この世代は、子どもの教育費の確保や老後資金の準備が必要で、それに生命保険を活用していると考えられます。

なお、生命保険の年間払込保険料の平均額は、年々低下傾向にあります。上の表で挙げた2021年の年間払込保険料は、全体の平均で37.1万円ですが、2009年は45.4万円でした。2009年から2021年の間に、8.3万円少なくなっていることになります。これは、少ない保険料でも契約できる保険商品が増えたことに加え、代理店やインターネット販売によって、より安価な保険の相談や検索を行いやすくなったことも要因のひとつと考えられます。

世帯年収別の保険料の平均額

以下の表のとおり、生命保険の年間払込保険料の平均額は、世帯年収によっても変わってきます。一般的には、払込保険料は世帯年収に比例して高くなっていくことがわかります。

ただし、生命保険の保険料は、加入時の被保険者の年齢や保険の種類、保障内容等によって大きく変化するため、注意が必要です。年間払込保険料の平均額はひとつの目安として、まずは自分の世帯に合った保険の種類や保障内容を検討してみましょう。

■世帯年収別による年間払込保険料の平均額(全生保)

| 世帯年収 | 年間払込保険料の平均 |

|---|---|

| 200万円未満 | 20.5万円 |

| 200~300万円未満 | 28.0万円 |

| 300~400万円未満 | 31.5万円 |

| 400~500万円未満 | 30.6万円 |

| 500~600万円未満 | 31.9万円 |

| 600~700万円未満 | 32.9万円 |

| 700~1000万円未満 | 43.4万円 |

| 1000万円以上 | 57.9万円 |

※出典:「2021(令和3)年度 生命保険に関する全国実態調査」(公益財団法人 生命保険文化センター)P.40

(https://www.jili.or.jp/files/research/zenkokujittai/pdf/r3/2021honshi_all.pdf)を基に作成

生命保険について基本から学びたい方は、以下の記事をご覧ください。

生命保険とは?仕組みや種類、備えられるリスクやニーズ等を解説

生命保険料の相場について知りたい方は、以下の記事をご覧ください。

生命保険料の相場はいくら?年齢・年収別等の平均払込額も紹介

ライフステージ別の保険料の平均額

次に、ライフステージ別に年間払込保険料の平均額を紹介していきます。結婚や住宅購入、子どもの誕生・進学・独立、働き手の定年退職等、ライフステージが変われば、必要な保障内容も変わります。生命保険に加入する際は、自分や家族の状況に応じて保障内容を検討することが大切です。

ライフステージ別の年間払込保険料の平均額は、以下の表のとおりです。この表から、「末子保育園児・幼稚園児」がいる世帯と、「末子就学終了」世帯で、他と比較して保険料の平均払込額が高いことがわかります。これは、「末子保育園児・幼稚園児」がいる世帯では子どもの教育費、「末子就学終了」世帯では老後の生活費への備えのため、それぞれ保障を手厚くしていると考えられます。

生命保険の検討にあたっては、現在の状況だけではなく、将来の状況の変化によって必要な保障が変わり、保険料も増減する可能性があることを知っておきましょう。

■ライフステージ別による年間払込保険料の平均額

| ライフステージ | 年間払込保険料の平均 |

|---|---|

| 夫婦のみ(40歳未満) | 21.0万円 |

| 夫婦のみ(40~59歳) | 37.4万円 |

| 末子乳児 | 33.2万円 |

| 末子保育園児・幼稚園児 | 40.2万円 |

| 末子小・中学生 | 36.9万円 |

| 末子高校・短大・大学生 | 36.3万円 |

| 末子就学終了 | 42.1万円 |

| 高齢夫婦有職(60歳以上) | 37.9万円 |

| 高齢夫婦無職(60歳以上) | 31.9万円 |

※出典:「2021(令和3)年度 生命保険に関する全国実態調査」(公益財団法人 生命保険文化センター)P.220

(https://www.jili.or.jp/files/research/zenkokujittai/pdf/r3/2021honshi_all.pdf)を基に作成

■ライフステージの設定区分参考

| ライフステージ | 内容 |

|---|---|

| 夫婦のみ(40歳未満) 夫婦のみ(40~59歳) | 世帯主年齢がそれぞれ40歳未満、40~59歳である夫婦のみの世帯 |

| 末子乳児 末子保育園児・幼稚園児 末子小・中学生 末子高校・短大・大学生 末子就学終了 | 同居の子ども(末子)がそれぞれの末子態様に当てはまる世帯(これらの世帯はいわゆる核家族世帯(夫婦と子の世帯)に限定しておらず、母子・父子世帯や三世代世帯(親と同居の世帯)も含まれる) |

| 高齢夫婦有職(60歳以上) 高齢夫婦無職(60歳以上) | 世帯主年齢がそれぞれ60歳以上である夫婦のみの世帯であり、世帯主が有職もしくは無職の世帯 (同居の子どもがいる場合は、「高齢夫婦有職」あるいは「高齢夫婦無職」として取り扱わず、上記末子態様のいずれかに含めている) |

※出典:「2021(令和3)年度 生命保険に関する全国実態調査」(公益財団法人 生命保険文化センター)P.215

(https://www.jili.or.jp/files/research/zenkokujittai/pdf/r3/2021honshi_all.pdf)を基に作成

20代で生命保険を検討している方は、以下の記事をご覧ください。

20代に生命保険は必要ない?保険料の平均やおすすめの保険を解説

30代におすすめの生命保険について知りたい方は、以下の記事をご覧ください。

30代におすすめの生命保険は?選び方と平均的な保険料を紹介

シニア向けの死亡保険をお探しの方は、以下の記事をご覧ください。

シニアでも死亡保険に加入できる?おすすめの保険や選び方を解説

生命保険の種類によって異なる保険料

生命保険の種類には、大きく分けて「貯蓄型保険」と「掛け捨て型保険」があり、種類によって保険料も変わってきます。

貯蓄型保険は、保障と貯蓄の性質をあわせ持った保険商品です。死亡保障に加えて、払込んだ保険料の一部が積み立てられて運用される仕組みになっており、解約時や満期時に解約返戻金や満期保険金等のまとまったお金を受取ることができます。万が一に備えながら貯蓄もできるメリットがありますが、保険料は掛け捨て型に比べて割高になります。

一方、掛け捨て型保険は、一般的に保険期間が満了すると保障がなくなり、払込んだ保険料は返ってきません。また、途中で解約した場合も、解約返戻金はないか、あってもごくわずかです。しかし、解約返戻金や満期保険金がない分、同じ保障内容の貯蓄型保険に比べると、毎月の保険料は割安に設定されています。

貯蓄型保険と掛け捨て型保険の主な違いを、以下の表にまとめました。保険料の他にもさまざまな違いがあるため、メリットとデメリットを比較した上で保険の種類を決めるのがおすすめです。

■貯蓄型保険と掛け捨て型保険の違い

| 貯蓄型保険 | 掛け捨て型保険 | |

|---|---|---|

| 保険期間 | 定期または終身 | 定期 |

| 保険期間中に不測の事態が起こった場合 | 保険金が支払われる | 保険金が支払われる |

| 保険期間の途中で解約した場合 | 解約返戻金が受取れる | 一般的に解約返戻金はない。受取れることがあってもごくわずか |

| 満期になった場合 | 保険商品によって満期保険金が受取れる | 一般的に満期保険金はない |

| 保険料 | 掛け捨て型保険に比べて割高 | 貯蓄型保険に比べて割安 |

| 代表的な保険 | 終身保険、養老保険、個人年金保険、学資保険 | 定期保険、収入保障保険 |

生命保険の種類やそのメリットについて知りたい方は、以下の記事をご覧ください。

生命保険の種類とは?保障内容や加入のメリットをわかりやすく解説

生命保険を選ぶ時のポイント

生命保険を選ぶ際には、保険料以外にも押さえておきたいポイントがあります。自分に合った生命保険を選ぶために、次の3つのポイントを意識するようにしましょう。

保険料だけを重視せず必要な保障を考える

生命保険を選ぶ上で、保険料の金額は大きなポイントになります。しかし、保険料だけを重視して生命保険を選ぶと、保障が不十分になる可能性があるため注意が必要です。

生命保険の役割は、万が一のリスクに費用面で備えることです。年齢やライフステージ、家族構成、資産状況等によって、必要な保障内容は変わります。そのため、保険料だけを重視するあまり、いざという時に必要な保障が足りなくなってしまっては本末転倒といえるでしょう。まずは必要な保障を考え、その上で無理なく払込める保険料を設定することが大切です。

保険に加入する目的を明確にする

生命保険を選ぶ際には、加入する目的を明確にしておきましょう。例えば「自分に万が一のことがあった時に家族の生活費に備えたい」「病気やケガの費用負担をカバーしたい」「子どもの教育費を準備したい」「老後の生活や介護に備えたい」等、加入の目的は人によってさまざまです。生命保険には多様な保険商品があり、目的と異なる保険を選んでしまうと、いざという時に必要な保障が足りないということになりかねません。まずは、自分や家族にとって必要な保障を明確にすることが大切です。

ライフステージが変わる時は見直しをする

生命保険に加入した後も、ライフステージが変化した時には、保障内容を見直すことが大切です。生命保険は、一度加入したら終わりというわけではありません。就職、結婚、子どもの誕生、マイホーム購入、子どもの独立、働き手の退職等、自分や家族の状況が変化すると、必要な保障内容も変わります。

もし、結婚や出産で家族が増えた場合は、その分手厚い保障が必要になるでしょう。子どもの将来の教育費についても考えなければなりません。一方で、子どもの独立や働き手の定年退職を迎えると、それほど大きな保障は必要ではなくなる可能性もあります。

生命保険は、自分や家族にとって適した保障内容になっているか、定期的な見直しが大切です。特にライフステージに変化があった場合は、保障が十分か確認し、場合によっては保障内容の変更や、他の保険への加入を検討することも必要です。

生命保険の選び方のポイントを知りたい方は、以下の記事をご覧ください。

生命保険の選び方のポイントは?種類や考え方について解説

生命保険の保険料は無理のない金額を設定しよう

生命保険の保険料は、毎月継続的に払込みます。保険料が家計を圧迫することのないように、無理のない金額を設定することが大切です。ただし、保険料だけを重視して生命保険を選んでしまうと、いざという時に必要な保障を受けられない可能性があります。保険料の平均額を参考にしつつ、自分や家族に必要な保障内容と、無理のない保険料のバランスを考慮して保険選びを行いましょう。

ただ、生命保険には数多くの保険商品があり、自分に合った保険を決めることは簡単ではありません。生命保険の見直しや加入について迷った場合は、保険の専門家に相談するのがおすすめです。「ほけんの窓口」では、保険のプランに関する質問や見積もり等が、何度でも無料で相談できます。生命保険に関する疑問やお悩みも、ぜひ「ほけんの窓口」へご相談ください。

監修者プロフィール

原 絢子

日本FP協会 AFP認定者、2級ファイナンシャル・プランニング技能士

自分で保険の見直しを行ったのをきっかけに、お金の知識を身につけることの大切さを実感し、ファイナンシャルプランナーとして活動を始める。モットーは「自分のお金を他人任せにしない」。一人でも多くの人がお金を味方につけて、自分の思い描く人生を歩んでほしいと、マネーリテラシーの重要性を精力的に発信している。FPサテライト株式会社所属FP。