従業員の福利厚生のための保険活用方法

選ばれる企業となるために福利厚生を充実させることは、安定した経営をしていく上で必要なことです。従業員が安心して働ける環境を作っていくことが優秀な人材の獲得につながります。その福利厚生の一つに退職金制度の導入があります。退職金の準備をする方法として、生命保険を活用することができます。

退職金を支払うための規程整備

従業員向けの福利厚生といってもさまざまな制度がありますが、その中でも退職金制度は重要な制度といえるでしょう。

企業が退職金制度を導入するかどうかはその企業が決めることですから、退職金を支払うことが強制されているわけではありません。しかし雇用される従業員からすれば、他の条件に大きな違いがなければ退職金制度のある企業が選ばれる可能性は高いでしょう。中小・小規模企業であればなおさらです。

退職金制度を導入した場合は、経営者の気分で、ある従業員には退職金を支払って、他の従業員には退職金を支払わないというわけにはいきません。業績によって退職金の額を都合の良いように変更するわけにもいきません。

そのために「退職金規程」の作成と整備を行い、社内における退職金の支払いルールを設けて、どのような人にいくら支払うか規程によって制度化します。なかには入社後、すぐに退職してしまうケースもあるでしょうから、例えば一定年数以上勤務した者など、対象者についても規程に定めます。

ポイントは退職金制度を導入したら、該当する人には、必ず退職金を支払わなければならないということです。そして、制度を作ったら将来の退職金の支払いに備えて、その原資の積立を始める必要もあります。

退職金の支給形態

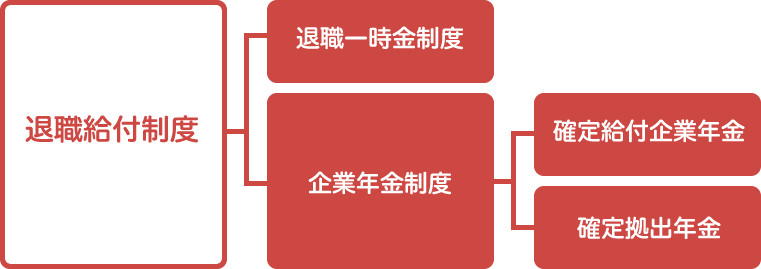

退職金制度には、「退職一時金制度」と「企業年金制度」の2つがあります。これらは従業員が退職したときの退職金の支給形態によって区分けします。

退職金の支給形態による退職給付制度の主な種類

このように退職一時金と企業年金制度を合わせて正式には「退職給付制度」といいます。

退職金というと一時金というイメージが大きいでしょうが、年金制度を作っている企業も少なくありません。

退職一時金制度と企業年金制度の主な違いは、特に企業からすると退職金の積立準備の計画性にあります。退職一時金は、内部積立されたものから退職金規程に基づき支払うものです。必ずしも事前に貯めておく義務はありません。積み立てたとしても、退職給与引当金を損金に算入することはできません。

企業年金制度

企業年金制度は、企業が公的年金に上乗せするかたちで導入する退職給付制度の一つです。いくつか種類がありますが、現在企業年金制度の主流となっているのは、確定給付企業年金(DB)と確定拠出年金(DC)の2つです。確定給付企業年金は、将来受け取る年金額が確定しているものです。これに対して確定拠出年金は、掛金が確定しているものの、将来受け取る年金額は加入者ごとの運用成績次第というものです。

確定給付企業年金は将来の年金給付額は保証されているので、従業員はリタイア後のライフプランを立てやすくなります。その一方で、年金資産の将来の運用リスクは企業が負います。運用がうまくいかなかった場合は、企業が補填しなくてはなりません。

確定拠出年金は加入者個々の運用の結果による年金資産の増減はありますが、企業としては積立不足の問題は生じません。半面、将来の年金額は受取りまで明確には分かりません。加入者は資産運用について学ぶ必要があると同時に、企業側も投資教育の場を提供していかなければなりません。このように確定給付企業年金、確定拠出年金ともにそれぞれ一長一短です。退職給付制度として企業年金制度の導入を検討する場合でもこのような選択肢があります。企業によっていずれかの制度を導入するケースや両方の制度を併用しているケースもあります。

確定給付企業年金と確定拠出年金の主な違い

| 確定給付企業年金(DB) | 確定拠出年金(DC) | |

|---|---|---|

| 掛金 | 変動することがある | あらかじめ確定 |

| 年金資産の運用 | 事業主が一括して実施 | 契約先から提示された金融商品から、 加入者自身が選択して実施 |

| 年金資産の運用リスクと 将来の年金額 | 事業主がリスクを負い、 将来の年金額はあらかじめ確定 | 加入者が運用リスクを負い、 将来の年金額は運用成績次第で変動 |

| 年金資産の金額の確認 | 加入者個別の年金資産の残高確認は できない | 加入者ごとに年金資産の口座を持つため、 年金資産の管理や資産残高の確認ができる |

従業員退職金の積立に生命保険を活用する

退職金の準備については法人が生命保険を活用する方法もあります。

退職金には生存退職金と死亡退職金があります。生存退職金の準備は、その人の退職時に向けてコツコツ積み立てることが可能ですが、死亡退職金は突発的に発生するものです。

このようなことからも、退職金の準備には生命保険が向いています。退職金原資の積立に適している生命保険としては、法人で加入する養老保険があります。一般的な契約形態は次のようになります。

| 契約者 | 被保険者 | 死亡保険金受取人 | 満期保険金受取人 |

|---|---|---|---|

| 法人 | 役員・従業員 | 役員・従業員の遺族 | 法人 |

法人で養老保険に加入する場合の特徴とメリット、注意点

メリット

- 死亡退職金と生存退職金を同時に準備できる

- 保険料の1/2を損金に算入できる

- 法人が受取人だと退職金の支払いに法人の意思が反映できる

注意点

- 保障と退職金の積立という2つの目的があるので保険料は比較的割高になる

- 中途解約する場合、早期に解約すると解約返戻金が少なくなる

- インフレリスクがある

- 全員加入(普遍的加入)

- 同族会社の場合は福利厚生費が認められない

保険料の半分を損金に計上しながら、退職金を準備できることが大きな特徴です。注意点にあるように何らかの事情で制度を取りやめたり、解約すると多くの場合、解約返戻金は支払い保険料より少なくなります。一度制度を始めたら続けていく方が企業経営の上でもメリットが大きくなります。こうした注意点も含めてさまざまな退職金の給付制度を検討した上で導入すべきでしょう。

まとめ

人口が減少していく中で、どの企業でも優秀な人材の確保は今後の大きな課題です。充実した福利厚生制度が設けられ、退職金制度がきちんと整備されているかどうかは、従業員が企業に定着するためのモチベーションにもなるといえるでしょう。法人で加入する生命保険での退職給付の準備には、税制上のメリットもあります。会社を維持・発展させていくために退職給付制度の整備を検討してみてください。

近くの店舗を探す

近くの店舗を探す