M&Aとは?M&Aの基本をわかりやすく解説

M&Aとは?

M&A(エムアンドエー)とは「Mergers(合併) and Acquisitions(買収)」の略です。M&Aの意味は、文字通り「企業の合併・買収」のことで、2つ以上の会社がひとつになったり(合併)、ある会社が他の会社を買ったりすること(買収)です。つまり、企業または事業の全部または一部の移転を伴う取引を指し、一般的には「会社もしくは経営権の取得」を意味します。M&Aと聞くと、以前は外資系企業(ハゲタカ)が会社を乗っ取るイメージもありましたが、近年は企業の成長戦略の手段としての意味合いが強くなってきています。

M&Aのご相談・お問い合わせ

お問い合わせM&Aマーケット

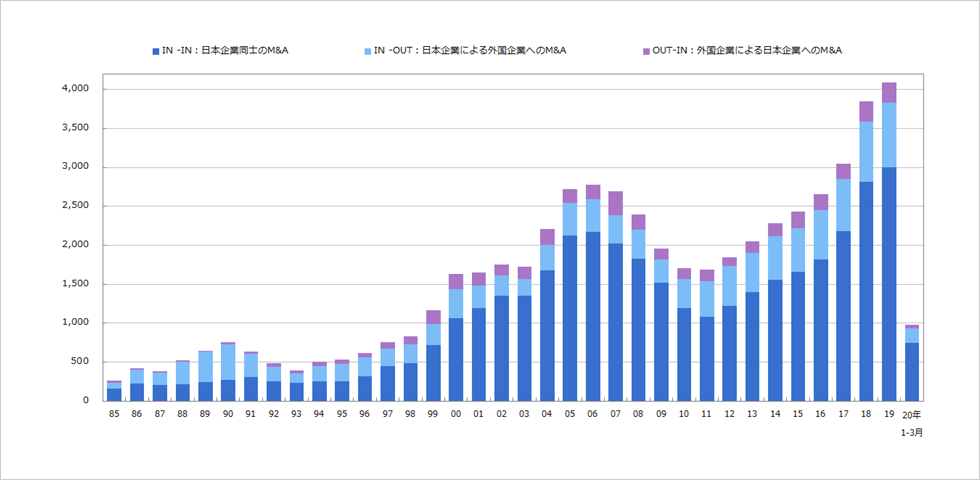

M&A件数の推移

(出典:レコフデータ)

上のグラフのとおり、2008年のリーマンショックの影響により、一時的に件数が減少したものの、その後増加の一途を辿っています。また、件数としてカウントされていない小規模のM&A等も存在するため、実際にはさらに多くのM&Aが実績件数として見込まれています。また、最近ではオンラインによるM&Aのマッチングサービスも登場し、ネットを活用した主に小型のM&Aの事例も増加しています。

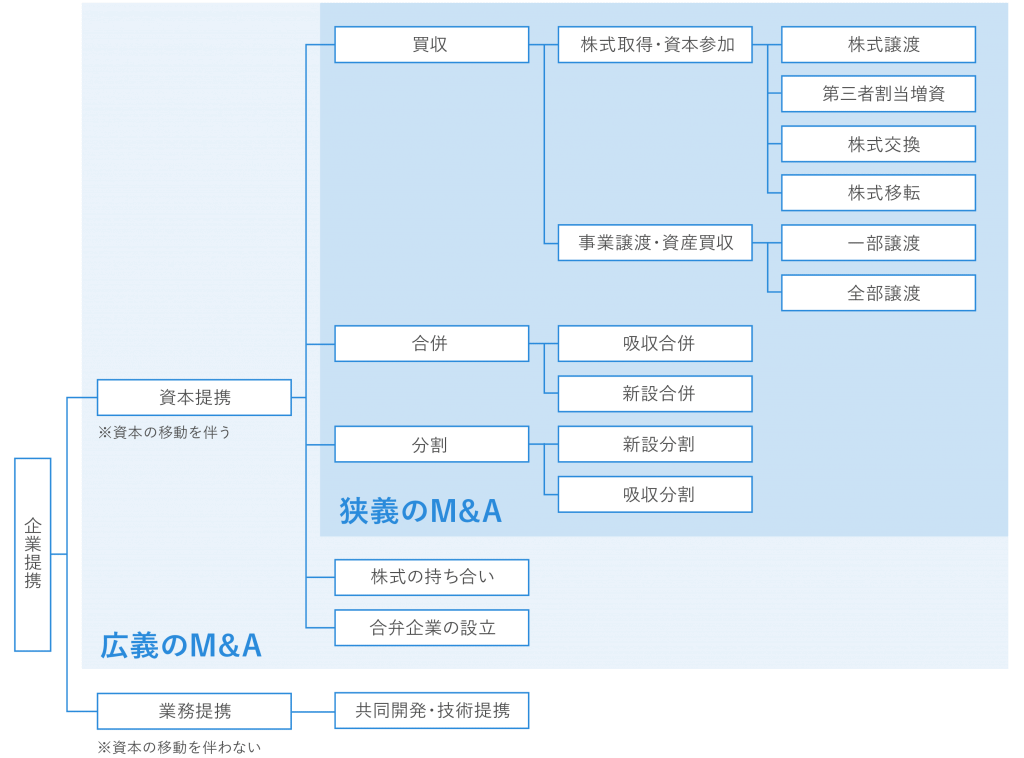

M&Aの種類・スキーム

(出典:FUNDBOOK https://fundbook.co.jp/what-is-ma/)

上の図の通り、合併や買収を狭義のM&Aとした場合、提携(業務・資本)等をすることによる経営面の協力関係まで含めたものを広義のM&Aとする考え方が一般的です。また、M&Aの種類(スキーム)は多岐に渡りますが、日本国内のM&Aにおいてもっともオーソドックスで、その多くを占めるスキームが「株式譲渡」です。特に、中堅・中小企業の(狭義の)M&Aの8割~9割程度が「株式譲渡」とも言われています。

「株式譲渡」とは、売り手である株主が株式を買い手に売却し株主の地位を譲ることにより、売り手が現金を受け取ることで、買収を成立させることを意味します。売り手側は買い手企業の子会社となりますが、株主が替わるだけですので、資産や従業員等を残して事業を継続することができます。

中堅・中小企業では、「株式譲渡」以外の残りほとんどが「事業譲渡」となっています。「事業譲渡」とは、売り手企業の事業(部門)の一部もしくは全部を買い手企業に譲渡するスキームを指し、不採算部門を切り離したり、会社規模を縮小したりする際に用いられます。「事業譲渡」は「株式譲渡」と異なり、譲渡する範囲を決めることができますが、その分手続きは煩雑となります。

M&Aのメリットとデメリット

| 売り手企業のメリット | 買い手企業のメリット |

|---|---|

|

|

| 売り手企業のデメリット | 買い手企業のデメリット |

|

|

上の表の通り、M&Aにより、売り手企業と買い手企業がともに経営の三大資源であるヒト・モノ・カネの面でどのようなメリットが得られるのか、また、どのようなデメリットがあるのかを把握したうえで、慎重に検討し判断することが最大のポイントと言えるでしょう。そのためにも、M&Aの専門家であるM&A会社を適切に選定し、コミュニケーションを取ってしっかりと手続きを進めることが大切になります。

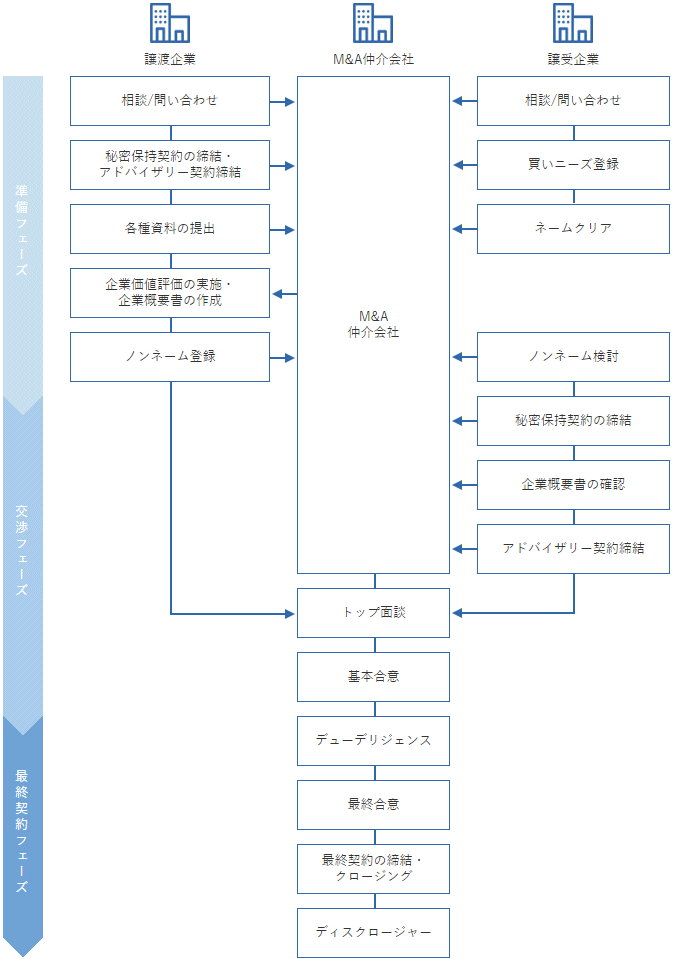

M&Aのプロセス・フロー

(出典:FUNDBOOK https://fundbook.co.jp/what-is-ma/)

売り手企業や買い手企業の状況によって、プロセスが追加・削除されたり、フローが前後したりするケースはありますが、基本的なM&Aのプロセスは上図のとおりとなります。

用語解説

①秘密保持契約

NDA(Non Disclosure Agreement)、CA(Confidential Agreement)ともいわれるケースもあります。

②アドバイザリー契約

M&Aでは、売り手企業と買い手企業の間に入るアドバイザーの役割を担うM&A専門 のコンサルティング会社や仲介会社とアドバイザリー契約を締結します。

③ネームクリア

買い手候補の企業に打診をする前には、必ず「ネームクリア」といわれる経営に関する情報を相手側に開示して問題ないか確認をします。

④企業概要書

買い手企業を探す際に必要な書類として、さまざまな角度からデータの分析を行い、概要をまとめたもの。

⑤ノンネーム

「ノンネームシート」といわれる条件に合いそうな企業の匿名の企業概要資料で、買い手候補の企業に提示して打診するもの。

⑥基本合意

必須のものではなく、M&Aの基本的な条件が法的拘束力を有しない形で規定されることが一般的です。基本合意書には、売り手企業と買い手企業の合意条件等共通認識を明確にする機能があります。基本合意契約を締結すると、その契約相手とのみM&Aの交渉を行う独占交渉権が発生することとなります。

⑦デューデリジェンス

買い手企業が売り手企業の実態を把握するために専門家に依頼して行う「買収監査」のこと。財務(資産・負債状況等)、法務(約款・契約関係等)、事業(生産・販売活動等)、労務(会社組織・従業員等)等に関する調査。

⑧最終契約の締結

売り手企業と買い手企業の双方の合意のもと、譲渡内容(株式譲渡or事業譲渡等)、売買価格等を定めた「最終譲渡契約書」を締結します。

⑨クロージング

「最終譲渡契約」の段階では決済関係の手続きまで一緒に行われることは少なく、譲渡代金の決済や会社代表印の引き渡し等が終了してクロージングとなります。

⑩ディスクロージャー

従業員や関係者を集めてM&Aの経緯・目的・今後の方向性等について説明します。また、取引先や取引金融機関に共有(情報開示)することも忘れてはいけません。

⑪PMI

Post Merger Integrationの略。M&Aの総仕上げで最重要プロセスでもある統合作業。売り手企業と買い手企業がノウハウを共有し、営業・業務・法務・財務・人事等さまざまな面ですり合わせを行うことにより、統合効果の最大化を目指します。

まとめ

M&Aは企業の成長戦略として有効な手段であることは間違いありません。また、M&Aマーケットの裾野の拡大に伴い、後継者不在(不足)に悩む多数の中小企業の経営者にとって事業承継における有力な選択肢にもなりつつあります。会社の将来にお悩みの経営者の方は、信頼できるアドバイザーや専門家のサポートを得て、売り手企業と買い手企業が「Win-Win」の関係、ひいては社会も含めた「三方良し」となるよう、M&Aを成長戦略として検討してみてはいかがでしょうか。

M&Aのご相談・お問い合わせ

お問い合わせ

M&Aのお問い合わせ

M&Aのお問い合わせ