役員退職金とは?

功績倍率と税金の計算、保険で準備する方法

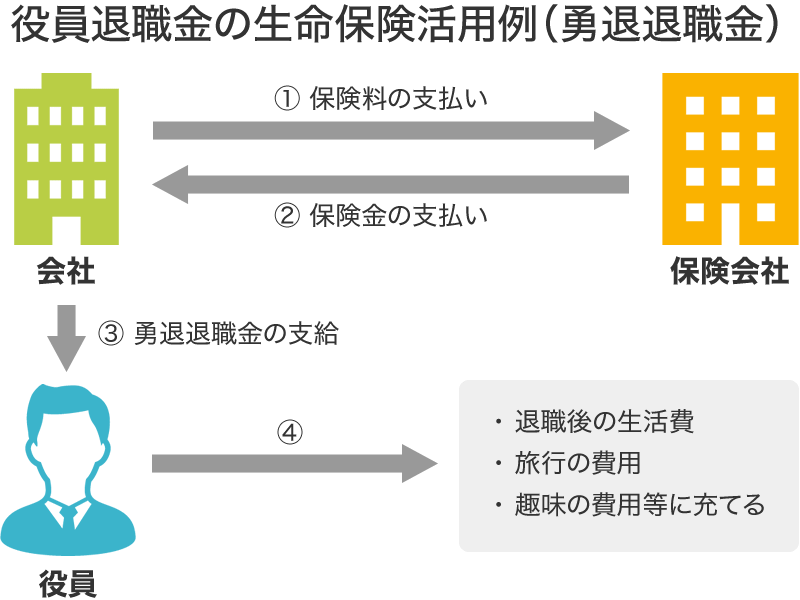

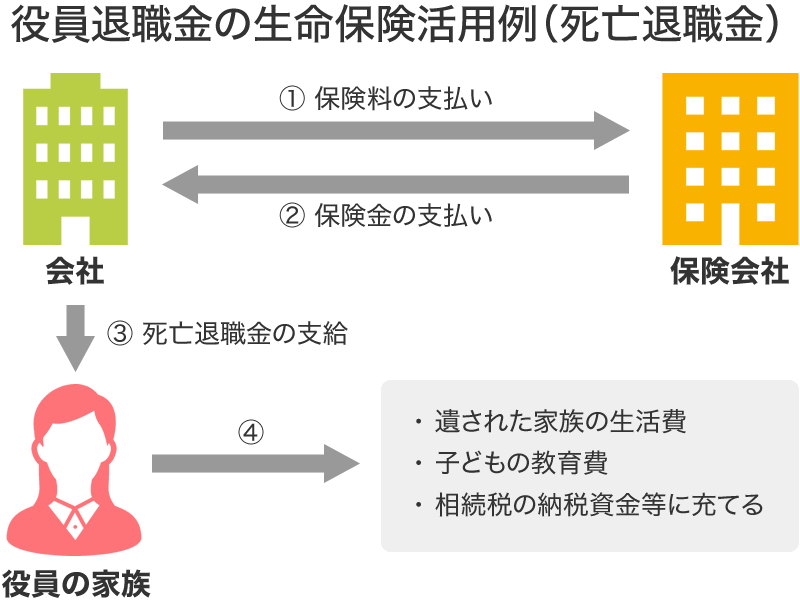

役員退職金には、2つの種類があります。1つは、役員が退職する時に、その功労に報い、セカンドライフを豊かに暮らすための「勇退退職金」です。もう1つは、役員に万が一のことがあった時に、遺された家族の生活や相続税の支払いを保障するための「死亡退職金・弔慰金」です。

十分な退職金を支払うためには、会社の財政を圧迫しないように計画的な準備が必要です。支払う時期が決まっている勇退退職金、突然の支払いになりがちな死亡退職金のどちらにも、保険を活用しながら備えることができます。

目次

勇退退職金・死亡退職金いずれの場合も、役員退職金には適正な水準があります

役員退職金は、(1)最終報酬月額 ×(2)役員在任年数 ×(3)功績倍率 = 適正退職金額 で計算する功績倍率方式によって一般的に判断されます。現時点での適正退職金額(死亡退職金額)と勇退時点での適正退職金額を計算してみましょう。

(1)最終報酬月額

最終報酬月額とは、勇退退職の場合、退職直前に支給された報酬をいい、死亡退職の場合は、死亡直前に支給された報酬をいいます。

(2)役員在任年数

役員在任年数とは、個人事業主期間はカウントされず、法人設立以降の取締役位以上の在任期間をいいます。

(3)功績倍率

功績倍率とは、役員退職金水準を決定する際、当該役員の会社への貢献度を示すものといわれています。

| 功績倍率の例 | 会長 | 社長 | 専務 | 常務 | その他役員 (取締役など) |

|---|---|---|---|---|---|

| 2.7 | 2.8 | 2.4 | 2.2 | 2.0 |

- ※記載の役位別功績倍率表は、あくまで例示であり基準を示すものではありません。

- 出典:(株)エフピー教育出版「令和元年 企業経営と生命保険に関する調査」

(4)役員退職慰労金規程

企業は「役員退職慰労金規程」を作成し、功績倍率についての株主・税務署向けの説明材料を準備しておくことが重要です。

- ※税務処理上、役員退職金は、原則として損金算入できますが、過大と評価された場合、過大部分が損金不算入となりますので、注意が必要です。

- ※過大退職金は、「規程・議事録の作成」(形式基準)、「退職の事情・企業の収益状況・在職年数・同業同規模の他社の水準」(実質基準)を参考にして判断されます。(法人税法第34条 第2項、法人税法施行令第70条第2号)

- ※また会社法361条に「取締役の報酬は定款または株主総会の決議」によって定めると規定されていますので、(定款で役員退職慰労金を定める会社は少ないため)支給に際しては、株主総会の決議が必要となります。

退職金は、受取り時の税金が優遇される

①勇退退職金を受取った場合

勇退退職金を受取った場合には、所得税・住民税がかかります。しかし、退職金は長年の功労に報いる褒賞と老後の生活資金としての一時金という性格を持つため、給与に比べて税金が優遇されています。

所得税の算出において、退職金は退職所得として、給与等他の所得とは分離して計算します。

退職所得の計算方法は、勤続年数に応じた控除額を差し引き、さらに控除後の金額の1/2が課税対象になります。

(退職金の金額-退職所得控除額)×1/2=退職所得として課税される金額

退職所得控除額の金額は、次の通りです。

- 勤続年数が20年以下の場合:40万円×勤続年数

- 勤続年数が20年超の場合:800万円+70万円×(勤続年数-20年)

②死亡退職金を受取った場合

役員の相続人が会社から受取る死亡退職金には、「500万円×法定相続人の数」の相続税の非課税枠があります。個人として生命保険に加入していた場合、生命保険会社から支払われる生命保険金にも同様の「500万円×法定相続人の数」の非課税枠がありますが、死亡退職金の非課税枠は別枠で適用されます。

勇退退職金の準備の必要性

支払いが高額になる可能性のある役員の勇退退職金は計画的な準備が必要です。勇退退職金は、役員勇退後の生活費や趣味、家族との団らんのための老後資金として活用することができ、ゆとりあるセカンドライフの実現に役立ちます。

勇退退職金の財源は、会社に潤沢な資金があれば問題ありませんが、銀行からの借入で賄う場合、銀行への返済がその後の会社経営に大きな影響を及ぼしかねません。

死亡退職金の準備の必要性

役員は従業員に比べ、労災等の公的保障が少ないため、会社で保障を準備することが大切です。死亡退職金は、役員に万が一のことがあった時に、会社から役員の家族に支払われ、遺された家族の「生活費」や子どもの「教育費」に充てることができます。

また、役員は自宅等の財産の他、自社株式等の事業用資産を所有していることが多く、そのため相続税が高くなる傾向にあります。

死亡退職金を家族が受取ることで、家族の「相続税の納税資金」に活用することもできます。しかし、役員が亡くなる時期を予想することはできません。

役員退職金を保険で準備する方法

役員退職金を生命保険で準備するメリット・デメリット

メリット

- 勇退退職金と死亡退職金を同時に準備することができます。

勇退時には解約返戻金を活用することで退職金財源の確保が可能となり、万が一のことが起こった場合、会社は受取った保険金を原資に死亡退職金を役員の家族に支払うことができます。 - 預金で積み立てる場合等と違って運転資金に流入しにくいため、計画的に退職金を準備できます。

一定額を継続してかけ続けることにより、他の資金と区別して将来の退職金原資を確実に貯めることができます。 - 緊急時の資金を確保することができます。

解約返戻金や契約者貸付制度を利用し緊急時の資金を確保することができます。

デメリット

- 保険料負担が大きいと資金繰りが悪化する可能性があります。

一定の保険料を払い続ける資金の余裕がないと資金繰りを悪化させることになります。 - 解約の時期によっては損をする可能性があります。

加入当初や解約返戻率が最高値(ピーク)に達した後は支払った保険料よりもかなり低い額の解約返戻金しか受取れないことがあります。

保険の種類

逓増定期保険

逓増定期保険は会社の成長とともに大きくなる経営者の責任にあわせ保険金額が増加していくタイプの定期保険です。保険金額は基準保険金額から逓増し(一般的には最大5倍まで)、最大保険金額に達した後は保険期間満了時まで保障されます。

解約返戻金を活用した資産形成効果があるため、経営者に万が一のことが起こった場合の死亡退職金・弔慰金等の財源確保に加え、勇退退職金の財源確保の機能も兼ね備えています。

逓増定期保険は一般的には早い段階で資産形成効果を発揮する一方、解約返戻率が最高値に達した後は急激に低下していく傾向があります。そのため、資産形成効果がある期間は限定的であることを理解しておくことが重要です。

払済保険への変更制度や契約者貸付制度も利用可能です。

長期平準定期保険

長期平準定期保険は通常の平準定期保険よりも保険期間が長いことが特徴です。

経営者に万が一のことが起こった場合の死亡退職金・弔慰金等の財源確保に加え、解約返戻金を活用し勇退退職金の財源確保を行うことができます。解約返戻率が最高値に達するまで緩やかに上昇し、最高値に達した後も緩やかに下降していく特徴があり、勇退時期が流動的な中小企業経営者の勇退退職金の財源確保に適しています。

保険会社によっては、非喫煙割引を付加できるタイプ、一定期間は低解約返戻金となるタイプ、一定期間に限り災害死亡のみを保障するタイプ等、さまざまな種類が取扱われています。

払済保険への変更制度や契約者貸付制度も利用可能です。

終身保険

終身保険は一生涯の保障をしてくれる保険です。保険料の支払いは一定の時期で払込満了とすることが一般的です。経営者に万が一のことが起こった場合の死亡退職金・弔慰金等の財源確保に加え、解約返戻金を活用し勇退退職金の財源確保を行うことができます。

また、解約して解約返戻金を勇退退職金の財源とする代わりに、保険の契約者を法人から経営者個人に名義変更して、退職金の現物支給という形態をとることも可能です。必ずしも退職金を現金で受け取らなくてもよい経営者であれば、万が一のことが起こった場合に死亡保障を家族にのこすことができます。

払済保険への変更制度や契約者貸付制度も利用可能です。

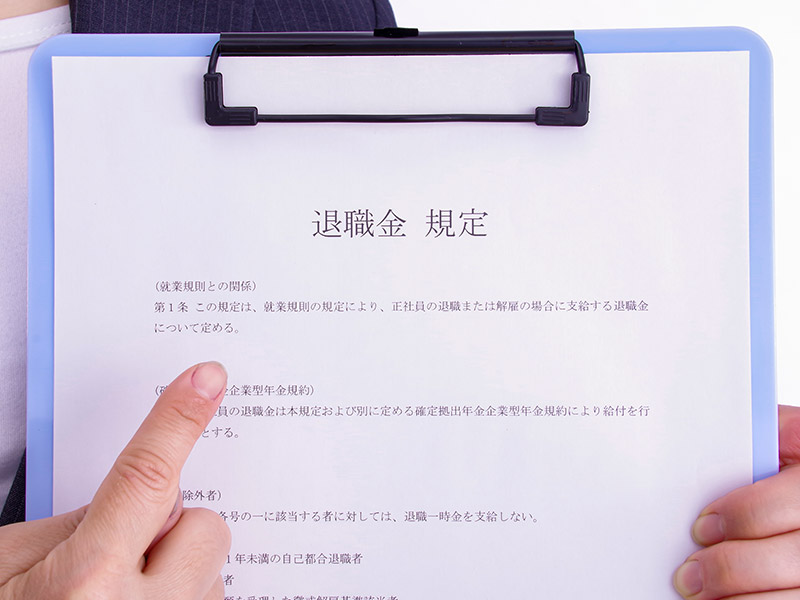

役員退職慰労金規程の作成の必要性

企業は役員退職金の財源を確保するとともに、役員退職慰労金規程の準備が必要です。

規程に支給基準を明記することで退職金や弔慰金の損金算入が認められやすくなります。また、死亡退職金について規程を定めておけば、役員の家族がスムーズに受取れるようになります。規程がなければ、死亡保険金を会社の借入金の返済や設備投資等に回される可能性があります。作成した規程を確定するためには取締役会(または株主総会)の決議が必要です。

役員退職金を保険で準備する注意点

勇退退職金の財源として解約返戻金を活用する場合、解約返戻金は払込保険料を下回ることがあります。

定められた範囲で、保険料の一部を損金算入できる場合がありますが、解約返戻金や保険金は益金に算入され法人税の課税対象となります。原則、課税される金額は同額となり、節税効果はありません。

まとめ

会社が「勇退退職金」と「死亡退職金」を計画的に準備しておくことで、役員は生活に対する安心感を得ることができます。なお、双方に対応できる財源を同時に用意できることから、退職金準備に生命保険の活用は適しているといえます。

よくあるご質問

- 役員退職金の支給までの流れはどのようになりますか?(取締役会がある場合)

- 役員退職金を支給するためには、まずは取締役会を開催し、退任する取締役に対して退職金を支給すべきか協議するとともに、株主総会の招集を決定します。そして、株主総会にて退職慰労金・弔慰金を支払うこと、退職慰労金の支給額と支給方法については取締役会に一任することを決議します。最後に取締役会にて役員退職慰労金・弔慰金規程に基づき支給額・支給方法を決議します。

- 役員退職金の支給方法は、どのような方法がありますか?

- 役員退職金の支給方法は一括以外に分割支給や退職年金があります。ただし、分割支給するには、次の要件を満たしている必要があります。株主総会等で分割支給が決議され、かつ議事録を作成していること、資金繰りが厳しい等分割して支給する合理的な理由があること、分割する期間が長期間に渡らないこと(一般的には5年以上になると退職年金として取り扱われる可能性がある)。

退職年金の場合、法人は年金を支給する時に損金算入し、個人は退職所得ではなく雑所得として扱われる等、注意が必要です。

- 役員退職金を支給すると自社株評価に影響はありますか?

- 自社株評価が引き下がる可能性があります。役員退職金が費用となり、会社の利益が減少することで類似業種比準価額の引き下げにつながります。また、役員退職金を支給することで赤字となり、純資産が減少することで純資産価額・類似業種比準価額の引き下げにつながります。

- ※上記の税務の取扱い等については、2023年4月現在の税制・関係法令等に基づき記載しています。今後、税務の取扱い等が変わる場合もありますので、記載の内容・数値等は将来にわたって保証されるものではありません。個別の税務の取扱いについては、(顧問)税理士や所轄の国税局・税務署等にご確認ください。

更新日:2023年8月8日

近くの店舗を探す

近くの店舗を探す